ZZP = Zelfstandig Zonder Pensioen

In Nederland zijn ongeveer een miljoen zzp’ers en ze zijn de snelst groeiende ondernemingsvorm. De meeste zzp’ers werken in de bouw. Uit onderzoek blijkt dat de helft van hen geen arbeidsongeschiktheidsverzekering heeft en eenderde geen pensioenregeling. Uit het onderzoek bleek ook dat 90 procent van hen op de hoogte is van de risico’s. (Bron Trouw)

Een belangrijke reden voor het onverzekerd zijn, lijkt te liggen in de problemen bij de overstap van loondienst naar zelfstandigheid. Bij de overstap van loondienst naar zelfstandigheid spelen twee essentiële zaken die wel goed voor hun geregeld waren toen ze nog werknemer in loondienst waren:

- een inkomen ook als je ziek bent of onder de tram bent gelopen (arbeidsongeschiktheidsverzekering) en

- een inkomen als je te oud bent om te werken (pensioen).

Deze zaken moet een zelfstandig zelf gaan regelen maar blijven vaak achterwege, soms door geldgebrek of door een lage perceptie van de risico’. Maar ook medische problemen kunnen een oorzaak zijn.

- Verzekeren voor ziekte en arbeidsongeschiktheid zonder medische waarborgen kan al een beetje. Een zelfstandige kan tot 13 weken nadat ie is begonnen als zelfstandige besluiten zich te blijven verzekeren bij het UWV.

- Kijk ook eens naar de Vangnet-AOV als de opvolger van de oude WAZ.

- Verzekeren kan ook via een woonlastenverzekering. Laat u echter goed voorlichten over de premies en voorwaarden zoals kosten en provisie. De verschillen in kwaliteit tussen deze verzekeringen zijn groot.

Wilt u als ZZP-er weten waar u mag denken bij het nemen van inkomensbeschermende maatregelen, neem even contact met ons op. Wij helpen u graag. Kijk ook eens hier voor achtergronden. Wij schrijven regelmatig over zaken die voor u als ZZP-er van belang kunnen zijn.

ZZP (Zelfstandig Zonder Personeel)

ZZP voor adviserende beroepen:

ZZP voor beroepen waar gewerkt wordt met gereedschappen:

De ZekerheidsCombinatie (ZCB) voor zelfstandigen zonder personeel (ZZP’ers) is een speciaal op ZZP’ers toegesneden pakket schadeverzekeringen.

Het is afgestemd op de meest voorkomende schaderisico’s. Het pakket kent een vaste, lage premie per maand. Er vindt geen premieverrekening achteraf plaats. Het pakket geldt zolang u geen personeel in dienst neemt.

Computer-/elektronicaverzekering

Risico:

Beschadiging van uw computer, laptop of kantoorelektronica door alle van buiten komende gebeurtenissen (incl. diefstal, na buitenbraak aan een gebouw).

Pluspunten:

- Europadekking

- Schade door inductie gedekt.

- Dekking voor schade aan databestanden (financiële administratie) en software.

- Dekking voor schade tijdens transport.

Extra kostenverzekering

Risico:

Kosten die gemaakt moeten worden om de werkzaamheden te hervatten na bijv. brand (zoals huur van vervangende kantoorruimte).

Pluspunten:

-

Uitkeringstermijn tot maximaal 52 weken.

-

Geen eigen risico.

Aansprakelijkheidsverzekering voor Bedrijven (AVB)

Risico:

Letsel- en zaakschade van anderen waarvoor u aansprakelijk wordt gesteld.

Geen dekking voor schade a.g.v. beroepsfouten/verkeerde adviezen (hiervoor is, afhankelijk van het beroep, wellicht dekking mogelijk op een beroeps-aansprakelijkheidsverzekering).

Pluspunten:

-

Geen premie betalen voor risico’s die u niet loopt: geen dekking voor werkgeversaansprakelijkheid t.o.v. werknemers in loondienst.

-

Dekking voor ingehuurde hulppersonen, zoals uitzendkrachten of andere ZZP’ers.

-

Dekking voor schades die zijn veroorzaakt voor de ingangsdatum van de polis.

Bedrijfsrechtsbijstandverzekering

Risico:

Juridische conflicten met bijvoorbeeld een leverancier, een afnemer of de overheid.

Incasso rechtsbijstand: Geen betaling ontvangen van klanten op openstaande facturen.

Pluspunten:

-

Geen premie betalen voor risico’s die u niet loopt: geen dekking voor arbeidsconflicten met personeel of ontslagzaken.

-

Dekking voor (zuivere) incassorechtsbijstand: een oplossing voor niet betaalde rekeningen.

-

Telefonische Advies Service: snel op weg worden geholpen om een eventueel (dreigend) geschil zelf te behandelen.

-

Gratis check op de gebruikte leveringsvoorwaarden en contracten.

Inventaris-/goederenverzekering

Risico:

Schade aan uw bedrijfsinventaris en goederen door onder andere brand, waterschade in of diefstal uit uw bedrijfsruimte (ook: kantoor aan huis).

Pluspunten:

-

Verzekering op basis van nieuwwaarde.

-

Inclusief dekking voor tijdelijk (totaal maximaal 3 maanden) elders opgeslagen zaken.

-

Inclusief dekking voor huurdersbelang: in de bedrijfs- c.q.werkruimte aangebrachte verbeteringen.

van A tot Z voor ZZP-er

![]() De Zelfstandige Zonder Personeel (ZZP’er) is de snelst groeiende ondernemingsvorm in Nederland. Je ziet ze steeds vaker om je heen:

De Zelfstandige Zonder Personeel (ZZP’er) is de snelst groeiende ondernemingsvorm in Nederland. Je ziet ze steeds vaker om je heen:

Adviseurs, consultants en bureau- en kantoorberoepen zoals een organisatieadviseur, reclamebureau of administratiekantoor. Maar ook klusjesman, timmerman, loodgieter, installateur, schilder, glazenwasser, stukadoor, tegelzetter, metselaar, hovenier en schoonmaker.

Ze maken lange dagen en hebben weinig geld voor verzekeringen. Daar is nu een aardig oplossing voor.

- Aansprakelijkheidsverzekering Bedrijven,

- Rechtsbijstand,

- Inventaris en goederen,

- Computer en

- Extra Kosten,

Alles bij elkaar voor ongeveer 60 euro per maand.

Hier vindt u de aanvraagformulieren en de brochures [Read more…] about van A tot Z voor ZZP-er

WTP vlakke premie versus eerbiedigende werking.

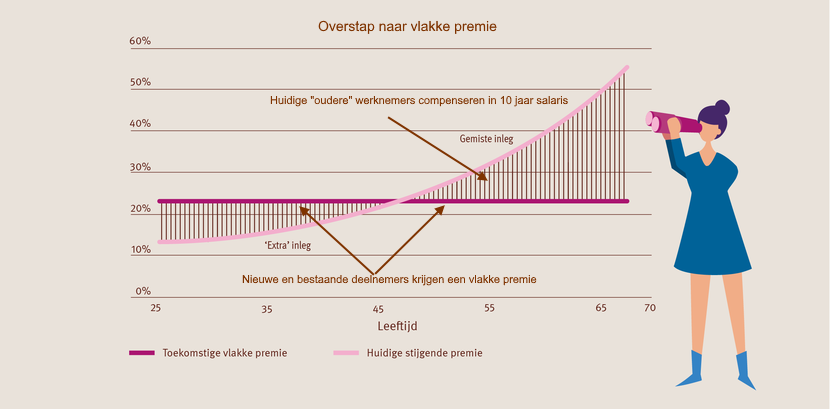

Kiezen voor een WTP vlakke premie of eerbiedigende werking zal de komende jaren de belangrijkste keuzen worden in Nederland. Er zijn twee keuze mogelijkheden volgens de nieuwe WTP Wet. Elke keuze kent haar eigen voordelen en nadelen. Pensioen is een belangrijke arbeidsvoorwaarde maar arbeidsrechtelijk zijn er verschillen. De arbeidsvoorwaarden wijzigen sterk net als de financiële gevolgen voor een werkgever (en werknemer). Nu in 2024 en de komende jaren tot 2028. Het uitstellen van de keuze kent ook voordelen en nadelen.

Keuze 1. WTP vlakke premie:

Huidige pensioenregeling omzetten naar nieuwe WTP vlakke premie.

- Voordeel. Eén regeling voor alle werknemers

- Voordeel. Geen verschil tussen jong-oud

- Voordeel. Geen verschil tussen nieuwe en huidige werknemers

- Voordeel. Premiehoogte speelt geen rol bij aantrekken nieuwe werknemers

- Voordeel. Jongeren krijgen meer pensioenpremie dat is gunstig als ze later ZZP-er worden.

- Voordeel. Internationaal is WTP vlakke premie (flat-rate) de norm.

- Voordeel. Uniformiteit in communicatie

- Voordeel. Minder verschillen tussen jong en oud.

- Voordeel. Eenmalig adviestraject(kosten).

- Nadeel. Hogere werkgeverslasten door “adequate compensatie”.

- Nadeel. Uitleg en onderbouwing over effecten van de transitie nodig.

- Nadeel. Geld verschuift van oud naar jong.

- Nadeel. Kans op minder pensioen voor groep 40-55 jarige.

- Nadeel. Instemming werknemers.

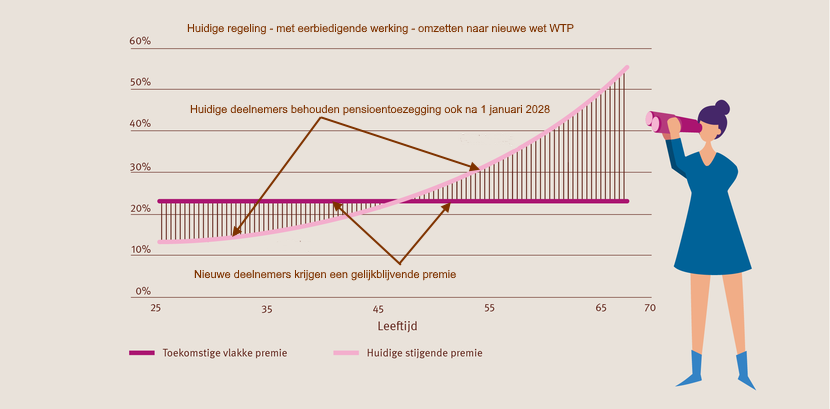

Keuze 2. WTP eerbiedigende werking:

Huidige pensioenregeling – met eerbiedigende werking – omzetten. Voor nieuwe deelnemers geldt er ook een WTP vlakke premie. Zie hier voor meer informatie.

- Voordeel. Formeel geen instemming nodig werknemers; wel verstandig.

- Voordeel. Geen nadeel bestaande werknemers.

- Voordeel. Geen uitgebreide uitleg nodig.

- Voordeel. Nieuwe werknemers krijgen vlakke premie.

- Voordeel. Geen compensatie verplichting

- Voordeel. Geen transitie- en communicatie plan; wel verstandig.

- Nadeel. Twee pensioenregelingen, eerbiedigende werking en WTP vlakke premie.

- Nadeel. Discriminatie tussen bestaande en nieuwe werknemers

- Nadeel. Nieuwe jonge werknemers krijgen meer premie dan bestaande jonge werknemers

- Nadeel. Ongelijkheid en dus doorlopende uitleg verschil

- Nadeel. Oudere deelnemers vertrekken niet meer. (Gouden pensioenregeling.)

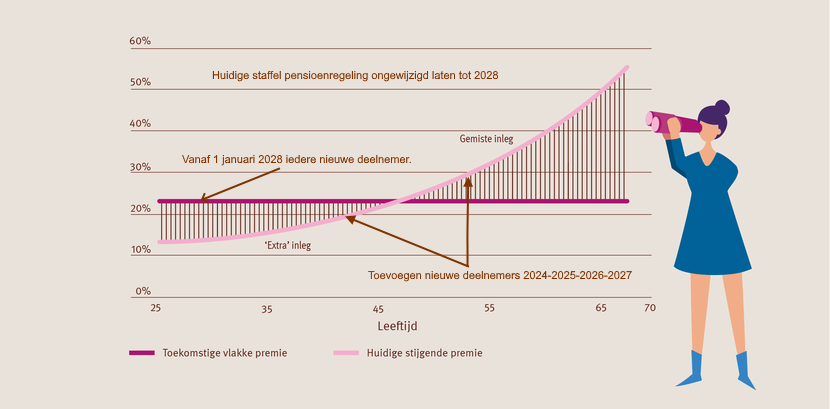

Keuze 3. Ongewijzigd tot 2028:

Huidige staffel pensioenregeling ongewijzigd laten tot 2028. Geen keuze voor eerbiedigende werking of WTP vlakke premie.

- Voordeel. Geen nieuwe uitleg nodig over eerbiedigende werking en WTP vlakke premie.

- Voordeel. Zeer gunstig voor bestaande en nieuwe werknemers.

- Voordeel. Geen compensatie verplichtingen.

- Nadeel. Financieel (progressief) nadelig voor werkgever.

- Nadeel. Financieel onverstandig om oudere werknemers (>45 jaar) in dienst te nemen.

- Nadeel. Geen verbeterde pensioenregeling voor jongeren deelnemers

- Nadeel. Geen verbeterde nabestaanden regeling.

- Nadeel. Internationaal is vlakke premie de norm.

- Nadeel. Ongelijkheid in premieafdracht.

- Nadeel. Jongeren krijgen meer pensioenpremie.

- Nadeel. Keuze verplichting ruim voor 2028

Vanaf 1 januari 2028 moet een definitieve keuze “eerbiedigende werking” of “vlakke premie” bekend én praktisch uitgewerkt zijn. De verwachting is dat deze afweging uiterlijk in 2026 gemaakt zal moeten worden vanwege de drukke tijden bij de logistieke verwerking 2027 bij verzekeraars.

Wat te doen?

- Laat de drie opties doorrekenen voor een “adequaat” pensioen. Rekenvoorbeeld

- Betrek werknemers bij de keuzes. Instemmingsrecht.

- Niet kiezen (optie 3) kan forse financiële gevolgen hebben.

- Maak een transitieplan en een (vormvrij) communicatieplan.

- Schakel een pensioenadviseur in voor de begeleiding.

Video WTP vlakke premie of eerbiedigende werking

- [Video] Rijksoverheid, ‘Een nieuw pensioenstelsel: waarom eigenlijk?’

- [Video] Flits Webinar Pensioen driedaagse Netspar- Marike Knoef & Kees Goudswaard, ‘Waarom verandert ons pensioenstelsel‘

- [Video] De Nederlandsche Bank – ‘Waarom komt er een nieuw pensioenstelsel’

Handige links

Zie ook onze algemene pensioenpagina.

Overzicht alle bedrijven verzekeringenWTP pension Transition Advantages and Disadvantages

The new WTP pension Transition law came into effect on July 1, 2023. By January 1, 2028, all pension schemes must have been converted to a scheme that complies with the Future Pensions Act.

Transition to flat-rate (with an existing DC pension scheme)

Advantages:

- Uniformity for All Employees: The pension arrangement applies to all workers.

- No Difference Between Young and Old: The pension does not discriminate based on age.

- No Distinction Between New and Current Employees: The same rules apply to both new and existing employees.

- Pension Premium Irrelevant for Attracting New Employees: The premium level does not impact the attraction of new hires.

- Increased Pension Premium for Younger Workers: This is beneficial for those who may become self-employed (ZZP-ers) later.

- Flat-Rate Is the International Norm: Consistency with global practices.

- Uniform Communication: Clear and consistent communication WTP pension Transition.

- Reduced Differences Between Young and Old Employees.

Disadvantages:

- Higher Employer Costs Due to the need for Adequate salary of pension Compensation.

- Explanation and Substantiation Needed Regarding Transition Effects.

- Shift of pension premium allocation from Older to Younger Workers.

- Reduced Pension for the 40-55 Age Group.

- Employee consent Required.

WTP Transition but no change to employees with existing age-related DC pension scheme.

Advantages:

- No Employee consent Required: No need for employees to give their consent.

- No Disadvantage for Existing Employees: Existing employees are not negatively affected.

- No Extensive Explanation Needed: The policy does not require detailed elaboration.

- Flat-Rate for New Employees: New hires receive a flat-rate benefit.

- No Compensation Required: Employers do not need to provide additional compensation.

- No Transition and Communication Plan Needed: Simplified implementation.

- Uniform Communication: Consistent messaging WTP pension Transition.

Disadvantages:

- Two Pension Schemes: The need for two separate (and different) pension plans (existing en new hires).

- Discrimination Between Existing and New Employees.

- Young New Participants Receive More Premium Than Existing Young Workers.

- Inequality.

- Continual Explanation of the reason behind the Differences.

- Older Participants Are Less Likely to Leave (Golden chains Pension Scheme).

Shortcuts

Complete list - Dutch Business InsurancesWTP Voordelen en nadelen eerbiedigende werking en flat-rate

De eerste neiging zal zijn te kijken naar de WTP Voordelen en nadelen Eerbiedigende Werking. Handhaven van de progressieve premie voor de werknemers in dienst op het moment van de overstap naar het nieuwe pensioenstelsel. Toekomstige werknemers krijgen een vlakke premie. Maar direct opstappen heeft voor langere termijn zeker ook grote voordelen.

Overstappen naar vlakke premie?

- Voordeel. Eén regeling voor alle werknemers

- Voordeel. Geen verschil tussen jong-oud

- Voordeel. Geen verschil tussen nieuwe en huidige werknemers

- Voordeel. Premiehoogte speelt geen rol bij aantrekken nieuwe werknemers

- Voordeel. Jongeren krijgen meer pensioenpremie dat is gunstig als ze later ZZP-er worden.

- Voordeel. Aanpassing verhogen/verlagen bij uitruil andere arbeidsvoorwaarden

- Voordeel. Internationaal is flat-rate de norm.

- Voordeel. Uniformiteit in communicatie

- Voordeel. Minder verschillen tussen jong en oud.

- Nadeel. Hogere werkgeverslasten door “adequate compensatie”.

- Nadeel. Uitleg en onderbouwing over effecten van de transitie nodig.

- Nadeel. Geld verschuift van oud naar jong.

- Nadeel. Minder pensioen voor de groep 40-55 jarige.

- Nadeel. Instemming werknemers.

WTP Voordelen en nadelen Eerbiedigende Werking

- Voordeel. Geen instemming nodig werknemers

- Voordeel. Geen nadeel bestaande werknemers

- Voordeel. Geen uitgebreide uitleg nodig

- Voordeel. Nieuwe werknemers flat-rate

- Voordeel. Geen compensatie

- Voordeel. Geen transitie- en communicatie plan.

- Nadeel. Twee pensioenregelingen

- Nadeel. Discriminatie tussen bestaand en nieuw

- Nadeel. Nieuwe jonge deelnemers krijgen meer premie dan bestaande jonge werknemers

- Nadeel. Ongelijkheid

- Nadeel. Doorlopende uitleg verschil

- Nadeel. Oudere deelnemers vertrekken niet meer. (Gouden pensioenregeling.)

U kunt met verschillende scenario’s bij overstap of de WTP voordelen en nadelen eerbiedigende werking, kijken wat het beste past bij uw onderneming en wat de gevolgen zijn voor uw werknemers. Zo is het mogelijk om nu te kiezen voor de eerbiedigende werking en voor de groep werknemers die nu in dienst zijn op een later moment – na bijvoorbeeld 5 of 10 jaar – de overstap te maken naar een vlakke premie. Op deze wijze kunt u een afgewogen beslissing maken over de toepassing van de eerbiedigende werking in relatie tot het bredere arbeidsvoorwaardenpakket. Dit helpt ook in uw communicatie naar de medezeggenschap en de werknemers.

WTP voordelen en nadelen eerbiedigende werking en Eén of twee pensioenregelingen

Het behouden van de stijgende premie bij de WTP voordelen en nadelen eerbiedigende werking heeft als voordeel dat – naast het wijzigen van de middelloonregeling in een premieregeling – met betrekking tot de premiesystematiek niet veel hoeft te wijzigen voor de bestaande werknemers.

Het gevolg van de keuze om gebruik te maken van de eerbiedigende werking is dat er twee verschillende pensioenregelingen naast elkaar bestaan binnen de onderneming. Dit kan een nadeel zijn, omdat dit zorgt voor meer administratieve lasten door een dubbele administratie en mogelijk extra kosten. Het bestaan van twee regelingen naast elkaar kan ook gevolgen hebben voor de begrijpelijkheid. Voordelen zijn echter dat bestaande werknemers niet worden benadeeld, er geen compensatie hoeft plaats te vinden en er in principe ook geen transitieplan hoeft te worden opgesteld. Hoewel dit niet hoeft, is het aan te raden toch een transitieplan op te stellen in het licht van de informatieplicht die voor u geldt.

Gelijke behandeling

Bij het gebruik maken van de afweging van de WTP voordelen en nadelen eerbiedigende werking ontstaat er onderscheid tussen groepen werknemers: de werknemers in dienst voor de overstap en de werknemers die in dienst treden na de overstap naar het nieuwe pensioenstelsel. Dit kan leiden tot een (indirect) onderscheid op grond van leeftijd of datum van indiensttreding.

- Leeftijd

Door gebruikmaking van eerbiedigende werking blijft de progressieve premiestaffel gehandhaafd. In een dergelijke staffel wordt net als nu onderscheid op grond van leeftijd gemaakt: de jongere werknemers leggen minder premie in dan oudere werknemers.

Dit onderscheid kan worden gerechtvaardigd door ervoor te zorgen dat, ondanks het verschil in inleg op een bepaald moment, iedereen uiteindelijk een naar verwachting zelfde pensioenaanspraak krijgt.

Hoewel het onderscheid gerechtvaardigd is, is de vraag of dit ook wenselijk is. Binnen de onderneming heeft bijvoorbeeld een jonge werknemer die in dienst treedt na de overstap een hogere pensioenpremie, dan de jonge werknemer van dezelfde leeftijd die voor de overstap al in dienst was. - Indiensttreding

Alleen werknemers die vóór de overgang naar het nieuwe pensioenstelsel in dienst waren bij de werkgever vallen onder de eerbiedigende werking. Toekomstige werknemers zijn uitgesloten, waardoor er sprake is van een onderscheid tussen twee groepen werknemers op basis van hun indiensttredingsdatum. Volgens de wetgever rechtvaardigt een verwijzing naar de aangepaste wetgeving en de overwegingen die daaraan ten grondslag liggen dit onderscheid.

Ook als u geen gebruik maakt van de WTP voordelen en nadelen eerbiedigende werking en voor alle werknemers overgaat op een vlakke premie in het nieuwe pensioenstelsel kan er toch sprake zijn van (on)gelijke behandeling: De vlakke premie brengt namelijk mee dat minder werken in de jongere jaren, ongunstiger kan uitpakken. De premies die in de jongere jaren worden ingelegd kunnen immers langer renderen. Bekend is dat vrouwen in vergelijking met mannen in hun jongere jaren gemiddeld genomen (tijdelijk) minder werken, of dat zij zelfs pas veel later gaan deelnemen aan de arbeidsmarkt. Hierdoor kunnen vrouwen indirect worden benadeeld door de vlakke premie.

Compensatie bij overstap

Het onderwerp compensatie is hier verder uitgewerkt. Voor wat betreft de voor- en nadelen van compensatie (en dus niet bij WTP voordelen en nadelen eerbiedigende werking) is er naast het belang van het draagvlak voor de compensatie ook het gevolg voor het wisselen van baan een belangrijk aspect.

- Baanwissel

Als uw werknemer als gevolg van de eerbiedigende werking een stijgende premie behoudt, kan hij/zij bij een baanwissel bij geen beroep doen op de eerbiedigende werking. Dit betekent dat de werknemer – vanuit een stijgende premie in de huidige pensioenregeling – bij de nieuwe werkgever direct in een vlakke premieregeling terecht komt.

Dit kan gevolgen hebben voor de pensioenopbouw van de betreffende werknemer. Zeker als deze werknemer niet onder de compensatieregeling (in de salarissfeer) bij de nieuwe werkgever valt. Informatieplicht: U heeft in dit kader een informatie- en zorgplicht. Dat betekent dat u de werknemer moet wijzen op de gevolgen die de uitdiensttreding (mogelijk) kan hebben. In het kader van het nieuwe pensioenstelsel moet u de werknemer informeren over de mogelijke gevolgen met betrekking tot (het verlies van) de eerbiedigende werking, compensatie, en (verlies aan) dekking nabestaandenpensioen (na de uitloopperiode).

Dit kunt u doen via een informatiebrief, of bijvoorbeeld in een vaststellingsovereenkomst. Hiermee voorkomt u dat de werknemer zich later op het standpunt kan stellen dat hij/ zij zich niet bewust was van de risico’s van de baanwisseling op pensioengebied.

Snelkoppelingen

Zie ook onze algemene pensioenpagina.

Overzicht alle bedrijven verzekeringenBouwkundig adviesbureau verzekering beroepsaansprakelijkheid premie 2024

Een Allianz bouwkundig adviesbureau beroepsaansprakelijkheid verzekering en bedrijfsaansprakelijkheid verzekering zorgt dat u als bouwkundig adviesbureau verzekerd bent als u een beroepsfout maakt, iemand letselschade toebrengt of zaakschade veroorzaakt.

Niet alleen verzekert u de schadeclaim maar vooral ook het juridische verweer als iemand uw kantoor terecht of onterecht aansprakelijk stelt. Allianz is één van de grootste financiële dienstverleners ter wereld met ruim zestig miljoen klanten in meer dan zeventig landen.

Algemene informatie bouwkundig adviesbureau verzekering

Bouwkundig adviesbureau verzekering is voor een bouwkundig adviseur die opdrachten aanneemt van bedrijven en particulieren op specialistisch gebied in de bouwsector. De bouwkundig adviesbureau verzekering beroepsaansprakelijkheidsverzekering dekt de gevolgen van beroepsfouten die gemaakt kunnen worden tijdens het adviseren over bouwprojecten, bouwtechnieken, en constructieplanning. Een bedrijfsaansprakelijkheidsverzekering wordt vaak als aanvullende dekking opgenomen.

Wettelijk zijn er veel mogelijkheden om bouwkundig adviesbureau’s aansprakelijk te stellen voor gemaakte fouten. Het aantal claims op de Bouwkundig adviesbureau verzekering nemen ook jaarlijks sterk toe. Dat maakt de BA-verzekering tot een onmisbare verzekering. Aansprakelijkheid voor door de opdrachtgever (en meestal ook andere derden) geleden schade, veroorzaakt door nalatigheden, vergissingen, verzuimen, onachtzaamheden en dergelijke van een verzekerde. De kosten die moeten worden gemaakt wanneer de aansprakelijkheid gerechtelijk moet worden betwist. Zoals verweerkosten, kosten in verband met een tuchtrechtprocedure en/of civielrechtelijke procedure.

Aanvraag bouwkundig adviesbureau verzekering

De Bouwkundig adviesbureau verzekering wordt toegesneden op de beroepsactiviteiten van de verzekerde. De acceptatieprocedure is zeer zorgvuldig. Daarom is het vragenformulier gedetailleerd en is het van belang dat dit zo volledig mogelijk wordt ingevuld.

Bijzonderheden bouwkundig adviesbureau verzekering

De verzekeraar hanteert het `claims made’-principe. Alle (gedekte) aanspraken, gemeld binnen de geldigheidsduur van de verzekeringsovereenkomst, vallen binnen de polisdekking van de Bouwkundig adviesbureau verzekering. De verzekering biedt standaard dekking binnen de EU. Als verzekerde ook daarbuiten werkzaam is, kan de Bouwkundig adviesbureau verzekering in de meeste gevallen worden uitgebreid. Oude dossiers en inloop Dossiers die zijn overgenomen (of meegenomen) van een oude werkgever of maatschap kunnen een ernstige bron zijn van veel ellende. Dit voorrisico of inlooprisico is een aspect om direct bij het aangaan van een Bouwkundig adviesbureau verzekering rekening mee te houden.

Verschil beroepsaansprakelijkheidsverzekering en bedrijfsaansprakelijkheid

Beroepsaansprakelijkheid

Vermogensschade. Dat is financiële schade die ontstaat door fouten die iemand maakt bij de uitoefening van zijn of haar beroep wordt verzekerd. Bij bedrijven zijn vrijwel iedereen verzekert die in opdracht van het bedrijf werken zoals ZZP-ers en uitzendkrachten. Controleer altijd bij een verzekeraar welke medewerkers er wel/niet onder de dekking van de bouwkundig adviesbureau verzekering vallen.

Bedrijfsaansprakelijkheid

Letselschade. Letsel of aantasting van de gezondheid van personen al dan niet de dood tot gevolg hebbend met inbegrip van de daaruit voortvloeiende schade. Dit zijn vaak de schade die financieel het hoogst kunnen oplopen.

Zaakschade. Beschadiging, vernietiging of verlies van zaken, alsmede het verontreinigd of vuil worden van zaken en het zich daarop of daarin bevinden van vreemde stoffen met inbegrip van de daaruit voortvloeiende schade. Maar denk ook bijvoorbeeld aan het feit dat door uw schuld het bedrijf van uw buurman afbrandt en de verzekeraar dan de schade op u verhaalt.

Beroepsaansprakelijkheidsverzekering (BAV) biedt dekking voor vermogensschade die het gevolg is van professionele fouten of nalatigheden tijdens de uitoefening van uw beroep als bouwkundig adviseur. Deze schade kan ontstaan door onjuist advies of een fout in een bouwtekening, waardoor financieel verlies wordt geleden. De premies voor deze verzekering zijn afgestemd op de specifieke risico’s van een zelfstandig bouwkundig adviseur (ZZP).

Bedrijfsaansprakelijkheidsverzekering (AVB) dekt materiële schade en letselschade veroorzaakt door de ondernemer of zijn medewerkers tijdens de werkzaamheden. Dit omvat schade aan eigendommen van derden of lichamelijk letsel als gevolg van de werkzaamheden.

Jaarloon. Het jaarloon omvat het brutoloon minus de eigen bijdrage voor de pensioenpremie en de inleg voor levensloop, plus de bijtelling voor de auto van de zaak, het totale bedrag uitbetaald aan leerlingen, stagiaires, uitzendkrachten, ingeleende krachten enz., en € 40.000,- voor elke vennoot/eigenaar die niet verzekerd is onder de WW.

Wat dekt de beroepsaansprakelijkheidsverzekering?

Een beroepsaansprakelijkheidsverzekering voor bouwkundig adviesbureaus dekt het bedrijfsrisico op financieel verlies als gevolg van beroepsfouten, zoals ontwerpfouten of onjuist advies, op basis van de zorgvuldigheidsnorm van een redelijk bekwaam en redelijk handelend professional. Naast de hoofdverzekering kan er een extra module zijn voor bedrijfsaansprakelijkheid, die schade dekt veroorzaakt aan personen of zaken tijdens de bedrijfsuitoefening, en soms bestuurdersaansprakelijkheid.

De premie voor een bouwkundig adviesbureau-polis hangt af van diverse factoren, zoals het verzekerd bedrag, de jaaromzet, het jaarloon, de aard van de advisering en de grootte van het bureau.

- Acceptatie. Verzekeraar HDI kan bij de aanvraag van een bouwkundig adviesbureau verzekering afwijken van de initieel opgegeven premie, waarbij we in de meeste gevallen een positieve afwijking verwachten.

- Premietermijn. Bij keuze voor een afwijkende premietermijn (per kwartaal 4% of halfjaar 3% toeslag) wordt een kleine premieopslag berekend wegens latere ontvangst van de premie dan bij jaarlijkse betaling.

- Kosten. Jaarlijks wordt € 12,50 aan poliskosten in rekening gebracht voor de verzekering.

- Assurantiebelasting. De premie is exclusief 21% assurantiebelasting.

Waarom kiezen voor onze bouwkundig adviesbureau verzekering?

We streven ernaar u direct volledige tevredenheid te bieden. Of de situatie nu om snelle actie vraagt of een grondige aanpak vereist, wij zijn er voor u. Onze dienstverlening is flexibel: op afstand wanneer u dat wenst en persoonlijk wanneer nodig, zelfs buiten reguliere werkuren. Ontdek het persoonlijke verhaal van Gerrit-Jan Doorneweerd en hoe onze aanpak hem beviel.

✅ Gratis premieopgave voor Bouwkundig Adviesbureau Verzekering

✅ Tijdbesparend dankzij onze unieke online formulieren

✅ Efficiëntie door dagelijkse verwerking

✅ Betaalbaar en passend aanbod

✅ Professionele inkomensvoorzieningen

Tijdbesparing door onze expertise, gecombineerd met unieke online formulieren.

Efficiëntie staat bij ons hoog in het vaandel; we hanteren een effectief dagverwerkingssysteem.

Betaalbaarheid is gegarandeerd met een gunstige premie voor de best passende verzekering.

Professionaliteit is wat ons onderscheidt en respect in de sector heeft opgeleverd.

Heeft u in het weekend of ’s avonds vragen over de Bouwkundig Adviesbureau verzekering? Dat is voor ons geen probleem.

Eigen risico

Voor een bedrijfsaansprakelijkheidsverzekering binnen een bouwkundig adviesbureau verzekering geldt natuurlijk een eigen risico, dat is een vast bedrag dat u zelf betaalt bij schade. Als het vrijwillig eigen risico stijgt, daalt de premie. Vaak is er weinig keuze bij de keuze van het eigen risico bij een bedrijfsaansprakelijkheidsverzekering; per verzekeraar kan dit verschillen. Heeft u schade, dan zijn de kosten van de verzekering dus eigenlijk de premie plus het eigen risico. Op de verzekeringsbladen en in een offerte van uw bedrijfsaansprakelijkheidsverzekering vindt u de hoogte hiervan.

CAR verzekering projectontwikkelaar 9 x onmisbaar

CAR verzekering projectontwikkelaar per project kan financieel verstandig en interessant zijn. Daarmee regelt de projectontwikkelaar een tijdelijke CAR als opdrachtgever. Daarmee is er een grote flexibiliteit mogelijk per project. Elk project kent immers haar eigen bijzonderheden; een bestaand pand verbouwen of nieuwbouw, etc.

Of bereken eerst de premie hier.

CAR verzekering projectontwikkelaar 9 keer

Tijdens de bouw is een eigen CAR verzekering projectontwikkelaar verstandig. Een CAR is dus een verzekering voor eigen schade tijdens de bouw. Hieronder de redenen om een eigen tijdelijke CAR per project te starten:

- Er is zekerheid dat het werk is verzekerd. Een controle van de aannemerspolis bij de aanvang van het werk garandeert niet dat tijdens de uitvoering van het werk de polis (ongewijzigd) blijft bestaan. Er bestaat geen garantie dat de premie is voldaan.

- U weet wat er is verzekerd. Uiteraard kent u de polis die u zelf heeft afgesloten beter dan de verschillende onderdelen van diverse polissen bij meerdere verzekeraars.

- In geval van schade ontvangt u de schadepenningen. Naast een betere controle wordt hiermede voorkomen dat indien de aannemer tijdens de bouwperiode failliet gaat, schadepenningen aan de curator ter beschikking komen, en mogelijk niet aan u.

- Het controleren van de verschillende aannemerspolissen, wat een goede assurantiekennis verlangt, is niet langer nodig.

- U hebt de beschikking over de CAR verzekering projectontwikkelaar. Bij een aansprakelijkstelling na afloop van het werk kan een aannemerspolis tot moeilijkere communicatie leiden.

- De aannemer verzekert veelal alleen zijn eigen aanneemsom. Voor de opdrachtgever is het totale werk van belang, dus inclusief neven- en onderaannemers, werken buiten het bestek en eventueel de niet verrekenbare B.T.W.

- U als opdrachtgever heeft belang bij de kwaliteit van het bouwwerk. Als u de verzekering hebt afgesloten dient de aannemer een schade in ieder geval bij u te melden. Afhankelijk van de claim bepaalt u in hoeverre u bij de afhandeling betrokken wilt zijn.

- Uiteindelijk betaalt u de premie voor de CAR verzekering projectontwikkelaar. Door de aannemer wordt deze via de aanneemsom aan de opdrachtgever doorberekend. Dit overwegende is het verstandiger zelf als verzekeringnemer op te treden en aldus het assurantiearrangement geheel volgens uw eisen in te richten.

- Indien de verzekering via de aannemer(s) wordt afgesloten zal zeer waarschijnlijk algemene kosten, winst en risico over de verschuldigde premie in rekening worden gebracht.

WIA excedent verzekering 2023 premie uitgeplozen

Met de WIA excedent verzekering vult het inkomen van zijn medewerker aan tot een vast percentage van het salaris, meestal 70% maar lager mag ook. Deze verzekering is vooral interessant voor medewerkers met een hoog inkomen van € 66.000,- (2023) of meer. Want met de wettelijke uitkering zijn zij slechts verzekerd tot een door de overheid vastgesteld maximumbedrag. De WIA excedent verzekering vult deze wettelijke uitkering aan, zodat de financiële terugval minder groot is.

Voor wie?

Het Sociale Verzekeringsloon is momenteel € 66.000,-. Deze WIA excedent verzekering is dus voor deze werknemers bedoeld. Voor wie niet? Deze verzekering is niet voor DGA’s, ZZP-ers of werknemers met een fulltime loon lager dan het SV loon.

De WIA excedent verzekering

- zijn er voor medewerkers met een hoog inkomen (boven maximale SV loon) bij arbeidsongeschiktheid beschermd moeten worden tegen een grote inkomensterugval

- zorgt dat medewerkers de aanvulling bij alle soorten WIA-uitkeringen ontvangen;

- regelt bij arbeidsongeschiktheid voor een intensieve ondersteuning bij de re-integratie.

Is verzekering nuttig?

Gewoon werken, een goed (hoog) inkomen ontvangen en plots gebeurt er iets waardoor er niet meer volledig gewerkt kan worden. Dan kan de terugval in inkomen groot zijn. Weinig werknemer zijn in staat om een 30% inkomensterugval op te vangen; laat staan 50% of meer. Daarom is een WIA excedent verzekering nuttig.

Werknemers met een inkomen lager dan het SV loon hebben wel vaak een maximale verzekeringsdekking. Juist bij de groep werknemers met een hoger inkomen zijn, met een WIA excedent verzekering de arbeidsvoorwaarden weer gelijkgetrokken.

De wet WIA in het kort

[Read more…] about WIA excedent verzekering 2023 premie uitgeplozenService

Absoluut lezen (1 minuut)

1. Kijk naar de hoedanigheid/omschrijving van uw activiteiten op het polisblad.

Als je werk uitvoert wat niet bij de werkzaamheden van het bedrijf horen en er gaat iets mis, dan zal de verzekering waarschijnlijk niet betalen. De hoedanigheid (de activiteiten) zegt eigenlijk: “Dit is het werk waarvoor u verzekerd bent, en dit is het werk waarvoor u niet verzekerd bent.” Het is belangrijk dat dit correct op papier staat, zodat je niet voor verrassingen komt te staan als er iets misgaat.

De verdieping…

Voorbeeld(en) > Op een dag krijg je het verzoek van een klant om een grotere klus aan het huis te doen: het bouwen van een aanbouw aan een huis. De verzekering is bepaald voor je werk als klusbedrijf, maar een aanbouw realiseren is typisch werk voor een aannemer.

Stel, de aanbouw die je hebt gebouwd stort gedeeltelijk in. Als je dan een claim indient bij uw verzekering, is de kans groot dat deze wordt afgewezen. Je was namelijk werk aan het doen dat meer past bij de rol van een ‘aannemer’, en daar is geen dekking voor op de verzekering.

Als je een fout maakt als klusbedrijf bij het repareren van een kraan en er ontstaat waterschade, dan zal de bedrijfsaansprakelijkheidsverzekering waarschijnlijk wél de kosten dekken. Je was namelijk bezig met werk dat past bij de hoedanigheid (de activiteiten) als ‘klusbedrijf’.

2. Kijk op het polisblad of de correcte tenaamstelling is opgenomen.

Inconsistenties in de administratie kunnen problemen veroorzaken bij toekomstige claims of bij het vernieuwen van uw polis.

De verdieping…

Uitleg: Het nauwkeurig controleren van de tenaamstelling zorgt ervoor dat de verzekering juridisch goed is opgesteld. Als de (bedrijfs)naam niet klopt en er doet zich een incident voor, kan de verzekeraar weigeren uit te keren. Inconsistenties in de administratie kunnen problemen veroorzaken bij toekomstige claims of bij het vernieuwen van je verzekering.

3. Controleer en evalueer de verzekerde bedragen.

Verzekerde bedragen kunnen veranderen op basis van de staat van het bedrijf, het is zonde als je teveel premie betaald of in een ander geval te weinig uitgekeerd krijgt. Controleer elk jaar even of de verzekerde bedragen nog voldoende zijn.

De verdieping…

Het controleren van de verzekerde bedragen op je polis is belangrijk om ervoor te zorgen dat je voldoende gedekt bent bij schade, maar ook dat je niet onnodig hoge premies betaalt. Het kan voorkomen dat je aankomend jaar een groter financieel risico loopt door de verzekerde bedragen te verhogen of verlagen, afhankelijk van de status van het bedrijf.

Kortom, een regelmatige controle zorgt ervoor dat je financieel in balans blijft.

4. Kijk goed welke preventie u moet treffen voor een uitkering bij schade.

In sommige gevallen moet je gedeeltelijk zelf voor preventie zorgen, het kan zijn dat een verzekeringsmaatschappij niet uitkeert als hier niet aan is voldaan.

De verdieping…

Uitleg: Preventieve maatregelen treffen voor uw verzekering is een slimme manier om u of uw bedrijf financieel te beschermen en een stressvrije afhandeling als er onverhoopt toch schade ontstaat.

Voorbeelden: Neem een graafmachine; het hebben van een alarmsysteem en het parkeren in een beveiligde ruimte kunnen het risico op diefstal verminderen. Dit heeft niet alleen invloed op je gemoedsrust, maar het kan ook de verzekeringspremie verlagen. Hetzelfde geldt voor je inboedelverzekering. Door rookmelders en brandblussers te installeren en goede sloten op de deuren en ramen te plaatsen, maak je het voor inbrekers en andere risico’s moeilijker om schade te veroorzaken. De risico’s worden bepaald door de VRKI.

5. Neem de clausules en uitsluitingen op het polisblad altijd goed door.

Clausules in een verzekering vertellen je wat wel en niet gedekt is. Als je ze niet goed leest, kan het zijn dat er bepaalde clausules of uitsluitingen zijn waardoor er bij schade niet uitgekeerd wordt.

De verdieping

De clausules in een verzekering zijn belangrijk om door te nemen omdat ze precies uitleggen wat wel en niet gedekt is. Als je ze niet goed leest of begrijpt, kun je voor onaangename verrassingen komen te staan, zoals kosten die je zelf moet betalen omdat ze niet onder de dekking vallen of minder uitgekeerd krijgen dan je had verwacht. Het helpt dus om te weten waar je aan toe bent en om problemen te voorkomen.

- Voorbeeld speciale voorwaarden: In sommige gevallen kunnen clausules speciale voorwaarden bevatten die de dekking uitbreiden of juist beperken. Een inboedelverzekering kan bijvoorbeeld een clausule hebben die zegt dat kunstwerken tot een bepaald bedrag zijn verzekerd, maar niet meer dan dat.

- Voorbeeld beroepsaansprakelijkheid: Je bent advocaat en realiseert dat je een fout hebt gemaakt die mogelijk tot een claim kan leiden. Volgens de clausule in je verzekering moet je dit binnen 30 dagen melden bijvoorbeeld. Stel je doet dit pas na 60 dagen, heeft de verzekaar het recht om de dekking voor de claim te weigeren.

- Voorbeeld bedrijfsaansprakelijkheid: Je bedrijf veroorzaakt per ongeluk een chemische lekkage die de bodem vervuilt. De milieuclausule in de verzekering bepaalt dat enkel de eerste €50.000 van de saneringskosten is gedekt. De totale kosten lopen op tot €100.000, waardoor je bedrijf het resterende bedrag alsnog zelf moet betalen.

Het vakgebied

Algemeen

Lees de Polis:

- Lees minstens de bijzondere clausules op de eerste pagina’s van de polis.

- Controleer hoedanigheid van het bedrijf, verzekerde bedragen, en eigen risico.

Opslag van Verzekeringspapieren:

- Bewaar polissen niet per se in een kluis; digitale kopieën zijn voldoende.

- Maak gebruik van cloudopslag of maak foto’s/scans van papieren polissen.

Schademelding:

- Meld schade eenvoudig via ons online schadeformulier op de website.

- Informeer ons of de verzekeraar bij veranderingen in het soort werk om risico’s goed te blijven verzekeren.

Controleer Algemene Voorwaarden:

- Regelmatige controle van eigen leveringsvoorwaarden is belangrijk.

- Positief gebruik van voorwaarden kan voordelen opleveren bij specifieke situaties.

Overweeg Nieuwe Verzekeringen:

- Overweeg nieuwe verzekeringen om alle risico’s te kennen en te beheren.

- Klankbord met ons voor deskundig advies.

Onderdeel 2: Richtlijnen voor Schademelding bij Bestaande Verzekeringen

Maak Schadeaangifte Compleet:

- Claim alle kosten om een correcte vergoeding te garanderen.

- Maak duidelijke foto’s van de schade en stuur ondersteunende documenten mee.

Verzekeraars en Schades:

- Bij kleinere schades (< €10.000) wordt vaak snel beslist.

- Boven €10.000 vindt een nauwkeuriger beoordeling plaats.

Doorlooptijden bij Schade:

- Uitkering kan snel zijn, maar gemiddeld duurt het enkele weken.

- Letselschades kunnen aanzienlijk langer duren.

Niet Elke Schade Claimen:

- Overweeg schademelding niet bij schades onder het eigen risico.

- Overmatige schademeldingen kunnen leiden tot premieverhoging.

Verhaal Schade op Anderen:

- Overweeg het verhalen van schade op de schadeveroorzaker, vooral bij fouten van derden.

Audio Schademelden:

- Luister naar audiobestanden voor snelle tips en efficiënte schademelding.

Onderdeel 3: Informatie over Verzekeringsuitsluitingen

- Waar te vinden:

- Let op clausules op de eerste polisbladen voor specifieke uitsluitingen.

- Algemene Uitsluitingen:

- Bekende omstandigheden, delicten, hardware/software ontwikkeling niet gedekt.

- Schade door motorrijtuigen is verplicht verzekerd via de WAM.

- Advies bij Afwijzing:

- Bij twijfel over een afwijzing, bel voor advies.

- Sommige verzekeraars kunnen schade uit coulance vergoeden.

- Coulance:

- Soms wordt een schade uit coulance vergoed, zelfs als dit niet strikt volgens de voorwaarden is.

- Zorgvuldig werken en rekening houden met uitsluitingen blijft belangrijk.

Onderdeel 4 – Bedrijfsrechtsbijstand

Waarom een Rechtsbijstandsverzekering:

- Aanbevolen als er werknemers op de loonlijst staan, er wordt gewerkt met uitzendkrachten, contracten met andere bedrijven worden gesloten, of er zijn zieke/ontslagen werknemers.

- Het is handig als klanten rechtsbijstandsverzekeringen hebben, en het helpt bij problemen met betalingen of contracten.

Waarom Geen Rechtsbijstandsverzekering:

- Niet alle situaties zijn gedekt, zoals grondaankoop, subsidies, faillissementen, belastingen, en aan- en verkoop van bedrijven.

- Let op bij problemen met incasseren bij buitenlandse bedrijven; dit wordt mogelijk niet vergoed.

Controle Bestaande Rechtsbijstandsverzekering:

- Belangrijk om de bestaande polis en gegevens regelmatig te controleren.

- Juridische services zijn vaak betaalbaar en kunnen extra dekking bieden, zoals op maat gemaakte leveringsvoorwaarden.

Aansprakelijkheid en Juridische Kosten:

- Aansprakelijkheidsverzekering dekt juridische kosten bij aansprakelijkstelling.

- Juridische kosten kunnen soms beperkt worden door niet direct juridische stappen te zetten; een minimumbelang van € 450 voor verzekeraars.

Klant Betaalt Niet:

- Systematische aanpak bij niet-betalende klanten wordt aanbevolen.

- Kleinere incasso-bedragen kunnen pragmatisch worden afgeboekt; bij grotere bedragen kan de bedrijfsrechtsbijstandsverzekering van pas komen.

Zorg Voor Goede Leveringsvoorwaarden:

- Regelmatige controle van leveringsvoorwaarden wordt geadviseerd.

- Inclusie van beperkende voorwaarden over aansprakelijkheid is belangrijk.

Onderdeel 5 – Zakelijke Verzekeringen

Uitsluitingen in de Polis:

- Uitsluitingen staan als “clausules” op de eerste polisbladen.

- Belangrijk om clausules en preventie-eisen toe te passen.

Algemene Uitsluitingen:

- Bekende omstandigheden, opzettelijk of roekeloos handelen, schade door motorrijtuigen/werkmaterielen, slecht onderhoud/slijtage, schade door alcohol/drugs zijn vaak uitgesloten.

Verzekering Afwijzing en Coulance:

- Verzekeraars kunnen schade afwijzen op basis van voorwaarden, maar coulance is soms mogelijk bij onredelijke afwijzingen.

- Belangrijk om schades goed te onderbouwen en te claimen.

Werkgeversaansprakelijkheid:

- Werkgevers hebben een wettelijke zorgplicht; uitgebreide werknemersschadeverzekering wordt aanbevolen.

- Verschillende categorieën (werknemers, ZZP’ers, etc.) zijn meeverzekerd.

Verzekerde Risico’s:

- Dekking voor werknemersschade tijdens werk, verkeer, of woon-werkverkeer.

- Inclusief ongevallenverzekering, schade-inzittende verzekering, gratis juridisch advies, vergoeding van smartengeld en affectieschade.

Voorbeelden van Schadeclaims:

- Praktijkvoorbeelden illustreren waarom een uitgebreide werknemersschadeverzekering cruciaal kan zijn.

Bereken Premie:

- Aanmoediging om premies te berekenen en deze verzekering voor werknemersschade af te sluiten om discussies te voorkomen.

Beroepsaansprakelijkheid / Bedrijfsaansprakelijkheid

Onderdeel 1: Tips voor het behoud van de bestaande verzekering

- Polis Lezen:

- Minimaal de bijzondere clausules op de eerste pagina’s lezen.

- Belangrijke informatie zoals bedrijfsactiviteiten, eigen risico, en dekking in de USA/Canada staat hier.

- Lees de polis om de regels, clausules en preventiemaatregelen toe te passen voor een correcte schadeafhandeling.

- Opbergen Verzekeringspapieren:

- Bewaar een digitale kopie in de Cloud.

- Maak foto’s/scans van papieren documenten voor digitale opslag.

- Schademelding:

- Eenvoudig online schadeformulier beschikbaar op de website.

- Snel melden voor juiste afhandeling en behoud van de verzekering.

- Veranderingen in Werkzaamheden Melden:

- Informeer de verzekeraar bij veranderingen in bedrijfsactiviteiten.

- Voorkom problemen bij schadeclaims door up-to-date informatie.

- Controle Leveringsvoorwaarden:

- Periodiek checken of de eigen leveringsvoorwaarden nog geldig en adequaat zijn.

- Voorbeeld van positief gebruik van leveringsvoorwaarden wordt gegeven.

- Risico’s in kaart brengen:

- Risico’s kennen en erkennen om voorbereid te zijn op mogelijke problemen.

- Aandacht besteden aan verzekeringsdetails vanwege de financiële impact.

- Niet elke schade claimen:

- Schade onder het eigen risico vermijden.

- Overmatig claimen kan leiden tot verhoogde premies en kritischer beoordeling door verzekeraars.

Onderdeel 2: Melding en Afhandeling van Schades

Algemene Informatie:

- Snelle en efficiënte afhandeling van schades bij {bedrijfsnaam}.

- Telefonische of online melding via de website.

Compleet Indienen van Schadeaangifte:

- Bij bedrijfsaansprakelijkheidsschade:

- Alle kosten claimen voor een correcte vergoeding.

- Foto’s maken van de schade voor snelle beoordeling.

- Voorkomen dat de schade groter wordt.

- Ondersteunende documenten, zoals contracten, meesturen.

- Bij beroepsaansprakelijkheidsschade:

- Ondersteunende documenten, zoals contracten, meesturen.

- Claimen van alle kosten.

- Overleg met de verzekeraar over mogelijke onderhandelingen.

Waardering van Verzekeraars bij Kleine en Grote Schades:

- Snellere besluitvorming bij kleinere schades (tot € 10.000,-).

- Zorgvuldigere afhandeling bij schades boven € 10.000,-.

Doorlooptijden bij Schade:

- Variabele doorlooptijden afhankelijk van de aard van de schade.

- Letselschades en vermogensschades kunnen langdurige trajecten vereisen.

Niet Elke Schade Claimen:

- Niet melden als de schade lager is dan het eigen risico.

- Bewust omgaan met schademeldingen om premieverhogingen te voorkomen.

Onderdeel 3: Beroepsaansprakelijkheidsverzekering en Uitleg

Toenemende Aansprakelijkheidsmogelijkheden voor Beroepsbeoefenaars:

- Juridische ontwikkelingen vergroten de mogelijkheden om beroepsbeoefenaars aansprakelijk te stellen.

- Belang van de beroepsaansprakelijkheidsverzekering van {bedrijfsnaam} om claims te vermijden.

Gesproken Uitleg Beroepsaansprakelijkheidsverzekering:

- Schade claimen is normaal en bedoeld om financiële gevolgen van fouten te dekken.

- Tijdige melding van schade voor juiste afhandeling.

- Verzekering dekt niet alleen financiële gevolgen maar ook juridische kosten voor verweer.

Zelf Onderhandelen met de Klant:

- Aanmoediging van overleg met de klant voor een snelle oplossing.

- Overleg met de verzekeraar, die vaak bereid is bij te dragen aan de kosten.

Controle Speciale Vakmatige Eisen:

- Mogelijke verplichtstelling door brancheverenigingen of opdrachtgevers.

- Voldoen aan eisen met betrekking tot verzekerde bedragen, inloop/uitlooprisico en bedrijfsaansprakelijkheid.

Voorbeelden van Beroepsaansprakelijkheidsschades:

- Verschillende voorbeelden illustreren fouten in diverse beroepen en de financiële impact.

Jaarlijkse Controle van de Polis:

- Belang van regelmatige controle op het verzekerd bedrag, bedrijfsactiviteiten, naam op de polis, clausules en preventie-eisen.

Miscellanea:

- Crucialiteit van risico-inventarisatie en beperking van eigen risico’s.

- Variabiliteit in premies voor verschillende beroepen.

- Aanmoediging om claims van beroepsfouten te melden voor een geordende afhandeling.

Onderdeel 4: Je hebt een bedrijfsaansprakelijkheidsverzekering

- Welke dekking geeft de verzekering?

- Stel je voor dat we per ongeluk iets van een ander breken of beschadigen. Door de bedrijfsaansprakelijkheidsverzekering wordt deze schade gedekt.

- Als iemand gewond raakt door iets dat met ons te maken heeft, regelt de verzekering de kosten (letselschade). Dit kan in de miljoenen oplopen, wij vinden het daarom de belangrijkste verzekering die er bestaat.

- Schade Claimen is Heel Normaal:

- Het overkomt de besten. Gewoon eerlijk zijn over de schade die geleden is en het melden met ons formulier. Dan komt alles goed.

- Geen Stress over Juridisch Gedoe:

- Deze verzekering helpt niet alleen met het betalen van schade, maar ook met de kosten als we voor de rechter moeten komen. Handig, toch?

- Voorbeelden van wat kan gebeuren:

- Denk aan het koffiezetapparaat dat in brand vliegt, een klant die door een glazen deur struikelt, een medewerker die een fietsongeluk veroorzaakt, kortsluiting tijdens werk, en een klant die claimt dat wij een grote schade hebben veroorzaakt.

- Even Jaarlijks de Polis Nakijken:

- Gewoon even checken of het bedrag dat we hebben verzekerd, de dagelijkse bezigheden, de officiële naam en speciale regels nog kloppen. Het is zonde als blijkt dat je werkzaamheden (hoedanigheid) niet kloppen waardoor de verzekeraar niet uitkeert.

- Bijzondere Extra’s om te Weten:

- Voor speciale dingen zoals het gebruik van spullen van anderen, schade door medewerkers zelf, hoe de premie wordt berekend, en meer is altijd handig om even op te zoeken in de clausules.

Onderdeel 5: Je hebt nog geen bedrijfsaansprakelijkheidsverzekering

- Wat Bedrijfsaansprakelijkheidsverzekering Inhoudt:

- Dit is onze held onder de verzekeringen. Het dekt schade die we per ongeluk aanrichten aan spullen van anderen of als iemand persoonlijk letsel oploopt door iets van ons.

- Waar je voor verzekerd bent met een bedrijfsaanprakelijkheidsverzekering.

- Denk aan schade aan personen, spullen, losse items, gebouwen, productaansprakelijkheid, ongelukken met uitzendkrachten, zzp’ers, stagiairs, vrijwilligers, werkgeversaansprakelijkheid, en schade aan spullen van medewerkers.

- Voorbeelden van situaties:

- Zoals het koffiezetapparaat dat per ongeluk een vuurtje start en het buurpand in rook opgaat. Of een klant die door de glazen deur struikelt en ernstig gewond raakt.

- Kleine Kans, Grote Gevolgen:

- Hoewel dagelijkse schades niet vaak voorkomen, kunnen de kosten bij grote incidenten enorm oplopen. De premie hangt af van het beroep, en bij sommige sectoren is de kans op hoge claims groter.

- Bijzondere Extra’s om te Weten:

- Er zijn speciale regelingen voor het gebruik van spullen van anderen, dekking voor schade door medewerkers zelf. Door onze formulieren in te vullen krijg je een bedrijfsaansprakelijkheidsverzekering op maat.

Bouw

Onderdeel 1 – Verzekeringsadvies

Polis Lezen:

- Lees bijzondere clausules en preventie-eisen op de eerste polispagina’s.

- Belangrijke informatie: bedrijfsactiviteiten, eigen risico, uitsluitingen.

- Toepassen van regels en preventie bevordert een correcte afhandeling van schadeclaims.

Bewaren van Verzekeringspapieren:

- Digitale kopieën in een Cloud-mapje voor gemakkelijke toegang.

- Bij papieren documenten foto/scan maken en papieren bewaren.

Schademelding:

- Gemakkelijk via online schadeformulier op onze website.

- Snelle melding voorkomt problemen bij afhandeling.

Wijzigingen in Werkzaamheden Melden:

- Altijd veranderingen in werkzaamheden aan de verzekeraar doorgeven.

- Voorkomt problemen bij schadeclaims door gebrek aan informatie.

Controle van Eigen Leveringsvoorwaarden:

- Regelmatige controle wordt sterk aanbevolen.

- Positief gebruik van voorwaarden kan het bedrijf beschermen.

Bewustzijn van Risico’s:

- Het is belangrijk om de risico’s te kennen en voorbereid te zijn.

- Wil je een duidelijker overzicht, je kunt ons altijd klankborden voor een duidelijk inzicht.

Onderdeel 2 – Bouwverzekeringstips

Locatie van Uitsluitingen in de Polis:

- Uitsluitingen en preventie-eisen vaak op eerste polisbladen, lees deze daarom goed.

- Lees de polis goed en pas de regels toe voor een soepele claimafhandeling.

Algemene Uitsluitingen:

- Bekende omstandigheden, opzet/roekeloosheid, motorrijtuigen, slecht onderhoud, schade door alcohol/drugs zijn uitgesloten.

- Duidelijkheid over vergoedingen bij verschillende situaties.

Coulance en Claimen:

- Er is regelmatig coulance bij redelijke afwijzingen.

Onderdeel 3 – Schademelding en Afhandeling

Melden van Schade:

- Telefonisch of via website melden voor snelle afhandeling.

- Compleet invullen van schadeaangifte is essentieel.

Compleet Schadeaangifte:

- Alle kosten claimen voor correcte vergoeding.

- Foto’s maken, documenten meesturen, schade niet groter laten worden.

Beoordeling van Verzekeraars:

- Snellere beslissingen bij kleinere schades (< €10.000).

- Schade-expert betrokken bij grotere schades (> €10.000).

Doorlooptijden en Niet Altijd Claimen:

- Verschillende doorlooptijden voor schadeafhandeling.

- Overweeg niet altijd te claimen bij lagere schadebedragen.

Verhalen van Schade op Anderen:

- Overweeg het verhalen van niet-verzekerde schade op de veroorzaker.

- Gebruik bedrijfsrechtsbijstandsverzekeraar indien nodig.

Eerlijkheid bij Claims:

- Vermijd overdreven claims om problemen en verhoogde premies te voorkomen.

- Denk aan mogelijkheid van schadeverhaal op de schadeveroorzaker.

Onderdeel 4 – Bedrijfsrechtsbijstand:

Waarom een Rechtsbijstandsverzekering:

- Aanbevolen als er werknemers op de loonlijst staan, er wordt gewerkt met uitzendkrachten, contracten met andere bedrijven worden gesloten, of er zijn zieke/ontslagen werknemers.

- Het is handig als klanten rechtsbijstandsverzekeringen hebben, en het helpt bij problemen met betalingen of contracten.

Waarom Geen Rechtsbijstandsverzekering:

- Niet alle situaties zijn gedekt, zoals grondaankoop, subsidies, faillissementen, belastingen, en aan- en verkoop van bedrijven.

- Let op bij problemen met incasseren bij buitenlandse bedrijven; dit wordt mogelijk niet vergoed.

Controle Bestaande Rechtsbijstandsverzekering:

- Belangrijk om de bestaande polis en gegevens regelmatig te controleren.

- Juridische services zijn vaak betaalbaar en kunnen extra dekking bieden, zoals op maat gemaakte leveringsvoorwaarden.

Aansprakelijkheid en Juridische Kosten:

- Aansprakelijkheidsverzekering dekt juridische kosten bij aansprakelijkstelling.

- Juridische kosten kunnen soms beperkt worden door niet direct juridische stappen te zetten; een minimumbelang van € 450 voor verzekeraars.

Klant Betaalt Niet:

- Systematische aanpak bij niet-betalende klanten wordt aanbevolen.

- Kleinere incasso-bedragen kunnen pragmatisch worden afgeboekt; bij grotere bedragen kan de bedrijfsrechtsbijstandsverzekering van pas komen.

Zorg Voor Goede Leveringsvoorwaarden:

- Regelmatige controle van leveringsvoorwaarden wordt geadviseerd.

- Inclusie van beperkende voorwaarden over aansprakelijkheid is belangrijk.

Onderdeel 5 – Risicobeheer en Checklist voor Bouwbedrijven

Wat zijn (on)belangrijke risico’s voor uw bedrijf?

- Aansprakelijkheidsrisico’s:

- Prioriteit voor bouwbedrijven, gezien de potentiële financiële impact, vooral bij letselschade.

- Verzekeren van Risico’s:

- Overweeg zorgvuldig welke risico’s te verzekeren, met extra aandacht voor plotselinge veranderingen in wetgeving, vergunningen, en cybersecurity.

- Aanvaarden, Beperken, Reserveren, Verzekeren:

- Aanvaarden van kleine risico’s; beperken van risico’s met preventiemaatregelen; overwegen van reserves voor onvoorziene situaties; zorgvuldig verzekeren van substantiële financiële belangen.

Onderdeel 6: Extra informatie om rekening mee te houden

Waterdichte Leveringsvoorwaarden:

- Investeer in goede leveringsvoorwaarden om relaties met leveranciers en klanten te beschermen.

Strakke Administratie:

- Beheer vergunningen, contracten, belastingen en verzekeringsdocumenten secuur. Overweeg aandacht voor cyberrisico’s en bedrijfsstilstand.

Fysieke Voorzieningen:

- Beperk risico’s van brand en diefstal met preventiemaatregelen en wijzigingen in protocollen. Anticipeer op mogelijke scenario’s met passende fysieke voorzieningen.

Technische Oplossingen:

- Overweeg camera’s, alarmsystemen en juiste preventie- en beschermingsmiddelen voor personeel en eigendommen.

Werkmaterieel

Onderdeel 1: Schadeaangifte Werkmaterieel

- Schadeaangifte: Completeren van schadeaangifte voor werkmaterieel is cruciaal. Het gaat om het claimen van alle kosten, maken van foto’s van de schade, voorkomen van verdere schade, meesturen van ondersteunende documenten, en vermelden van extra details.

- Kleine vs. Grote Schades: Kleinere schades (< €10.000) worden vaak sneller afgehandeld. Voor grote schades is een grondiger proces met mogelijk een expertbezoek nodig.

- Niet Altijd Elke Schade Claimen: Bij schades kleiner dan het eigen risico is het beter geen claim in te dienen. Frequente kleine claims kunnen leiden tot hogere premies of kritische beoordeling door verzekeraars.

- Doorlooptijden en Aansprakelijkheid: De doorlooptijd van schadeclaims varieert; letselschades nemen vaak langer in beslag. Bij schade aan het eigen werkmaterieel zonder verhaalrechtsbijstand, is het aan te raden de veroorzaker aansprakelijk te stellen.

- Audio Schademelden: Een podcast biedt tips voor een snellere schadeafhandeling.

Onderdeel 2: Uitsluitingen in Werkmaterieelverzekering

- Specifieke Uitsluitingen: Uitsluitingen zijn vaak opgenomen als clausules op de eerste pagina’s van de polis.

- Belangrijke Uitsluitingen: Schades door opzet of roekeloosheid, slecht onderhoud, slijtage, alcohol- of drugsgebruik, en schade bij verhuur of in bruikleen geven zijn uitgesloten.

- Preventie en Beveiliging: De noodzaak van preventieve en beveiligingsmaatregelen, zoals diefstalbeveiliging, wordt benadrukt.

Onderdeel 3: Bedrijfsaansprakelijkheidsverzekering

- Noodzaak: Naast een wettelijke aansprakelijkheidsverzekering voor werkmaterieel is een bedrijfsaansprakelijkheidsverzekering essentieel, omdat schades vaak elders ontstaan.

- Voorbeelden van Schades: Voorbeelden omvatten schade tijdens manuele werkzaamheden, letselschade, brandschade door nalatigheid, en verkeerd geplaatste ladingen.

- Hoedanigheid van het Bedrijf: Het is belangrijk dat de polis overeenkomt met de aard van het bedrijf en de werkzaamheden.

Onderdeel 4: (On)Belangrijke Risico’s en Checklists

- Risicoanalyse: Het belang van het analyseren van risico’s, afhankelijk van de bedrijfsomvang en de aard van het werk.

- Risicobeheer: Verschillende benaderingen van risicobeheer, waaronder acceptatie, beperking, reserve opbouwen en verzekeren.

- Tips voor Risicobeheer: Adviezen over contracten, administratie, fysieke en technische voorzieningen voor risicopreventie.

- Checklist en Advies: Aanbeveling om een professionele checklist te gebruiken voor een grondige risicoanalyse en het aanbieden van assistentie bij vragen.

Onze organisatie

Waar we mee samenwerken & onze werkzaamheden

Welke verzekeraars/banken

Wij zijn 100% onafhankelijk. Dat wil zeggen dat wij vrij zijn om in producten van alle verzekeraars te bemiddelen. Bij de keuze laten we ons leiden door de prijsstelling, de verzekeringsvoorwaarden, het schadebeleid en de administratieve kwaliteit van afhandeling van de desbetreffende verzekeraar. Hieronder treft u een aantal verzekeraars en banken waar wij graag zaken mee doen. De volgorde is alfabetisch en niet uitputtend.

Verzekeraars en banken

- ABN AMRO. (Banksparen en beleggen)

- Avéro/Achmea. (Schade- en levensverzekeringen en Employee Benefits)

- Aegon. (Schade- en levensverzekeringen en Employee Benefits)

- Allianz. (Zakelijk schade en pensioen)

- AON. (Zakelijk schade en volmacht)

- ASR. (Schade- en levensverzekeringen en Employee Benefits)

- Centraal Beheer. (Pensioen, lijfrenten, WGA Eigenrisicodrager)

- Chubb, ( Aansprakelijkheid)

- DAK, (Serviceprovider)

- De Vereende. (Bijzondere risico’s)

- Felison. (Inkomensverzekeringen en Arbodiensten)

- Goudse Verzekeringen. (Verzuim, eigenrisicodrager en Arbeidsongeschiktheid)

- HDI Global. (Aansprakelijkheid en bijzondere risico’s)

- Hiscox (Beroepsaansprakelijkheid en Cyberverzekeringen)

- ING Bank (Banksparen en beleggen)

- Markel Nederland bv ( Aansprakelijkheid)

- Movir. (Arbeidsongeschiktheidsverzekering)

- Nationale-Nederlanden (Schade- en levensverzekeringen en Employee Benefits)

- SAA. (Beurs- en volmacht)

- Scildon (Levensverzekeringen)

- Turien. (Serviceprovider en volmacht)

- ZwitserLeven (Levensverzekeringen) onderdeel Athora.

Deze lijst is, door constante wijzigingen in het producten assortiment van banken en verzekeraars en nieuwe inzichten van ons kantoor niet volledig en aan wijzigingen onderhevig.

Particulieren verzekeringen

Voor alle basisverzekeringen verwijzen wij graag naar vergelijkende websites.

Onze werkzaamheden

- Zie ook onze gedetailleerde omschrijving van onze werkzaamheden

- Wij geven u informatie over de verschillen in producten en voorwaarden.

- Wij geven informatie over de kosten en het te verwachten rendement, zoals door de financiële instelling verstrekt, in relatie tot het risico dat u of het bedrijf mogelijk loopt. Vraagt u ook altijd om een financiële bijsluiter.

- Wij staan u terzijde bij het invullen van de aanvraagformulier voor een verzekering.

- Wij controleren met u of de aanvraag van een verzekering correct en volledig is opgesteld.

- Na ontvangst van de polis controleren wij of deze door de verzekeraar conform de aanvraag is opgemaakt. Wij verzoeken u bij ontvangst ook zelf de polis zorgvuldig door te lezen en te controleren of deze overeenkomt met uw wensen.

- Indien noodzakelijk, bieden wij begeleiding bij het verzorgen van een medische keuring.

Wij besteden, voor zover noodzakelijk en gewenst, aandacht aan een voorlopige dekking. Dit is belangrijk wanneer het gaat om een risico dat zich kan voordoen tussen het moment waarop u de verzekering aanvraagt en het moment dat de verzekeraar de verzekering accepteert. Indien precies in die periode een schade optreedt, kan het belangrijk voor u zijn dat u hiervoor verzekerd bent. Niet in alle gevallen zijn verzekeraars overigens bereid voor deze periode een voorlopige dekking te verlenen. - Mocht u schade ondervinden, dan behartigen wij uw belangen. Bijvoorbeeld in het contact met de verzekeraar.

- Wanneer zich in de sociale of fiscale wetgeving relevante veranderingen van algemene aard voordoen, informeren wij onze relaties over deze wijzigingen. Indien u daar prijs op stelt gaan wij na in welke mate deze wijzigingen specifiek van belang zijn voor uw individuele situatie.

- Indien u wijzigingen wilt aanbrengen in de wijze waarop spaarpremies door verzekeraars worden belegd, begeleiden wij op uw verzoek de communicatie hierover met de betreffende financiële instelling.

- Een verzekering sluit u meestal voor een langere periode. Door veranderingen in uw persoonlijke omstandigheden kan het voorkomen dat u eerder dan gepland de verzekering (tijdelijk) wilt beëindigen of opschorten. In een dergelijke situatie geven wij u inzicht in de fiscale en financiële consequenties van deze voortijdige beëindiging.

- Samen met u bespreken wij de verschillende mogelijkheden van bijvoorbeeld beëindigen, afkopen of het premievrij maken van de verzekering.

- Ook kunnen wij u bijstaan bij het regelen van waardeoverdracht van het opgebouwde pensioen bij het veranderen van werkgever.

- Indien er sprake is van overlijden of blijvende invaliditeit, zullen wij die maatregelen namens u treffen die noodzakelijk zijn om de verzekeraar in staat te stellen de uitkering te verrichten waarop u of uw erfgenamen recht hebben op grond van de afgesloten verzekering.

- Wij maken op basis van door u verstrekte gegevens een inventarisatie van uw huidige verzekeringspakket. Hierbij adviseren wij u welk deel van de risico’s u zou moeten verzekeren en welke risico’s u wellicht voor eigen rekening kunt nemen.

- Wij helpen u met het tijdig opzeggen van bestaande verzekeringen die elders zijn ondergebracht.

- Wij geven u tips en informatie zodat u de kans op schade door bijvoorbeeld brand of diefstal kunt verminderen en daarmee onnodige premielasten kunt voorkomen.

- Wij lopen met u, mits u dat op prijs stelt, de belangrijkste verschillen in voorwaarden door tussen gelijksoortige, concurrerende verzekeringsproducten. Wij geven hierbij ons advies teneinde u te helpen bij de keuze van voorwaarden zodat deze, naar onze mening, het beste aansluiten bij uw specifieke wensen en omstandigheden.

- Wij archiveren alle stukken die op uw situatie betrekking hebben als mede uw persoonsgegevens volgens de richtlijnen voortvloeiende uit de Wet Bescherming Persoonsgegevens.

Onze provisies

Provisie percentage of vaste vergoedingen zorgen ervoor dat wij u bij aanvang en gedurende de looptijd van uw verzekering kunnen blijven informeren en hulp kunnen bieden bij mutaties of eventuele schadeafhandeling. Wij zorgen ervoor dat onze medewerkers qua vakkennis bijblijven en alle diensten aan u blijven leveren die nodig zijn om uw verzekerbare risico’s zo goed mogelijk verzekerd te hebben en te houden. Hoeveel provisie percentages wij ontvangen, is afhankelijk van de verzekeraar waar uw verzekering wordt ondergebracht.

Voor complexe financiële producten geldt vanaf 1 januari 2013 een provisieverbod. Wij hanteren vaste tarieven bij de advisering en aankoop van een dergelijk complex product. Voorbeelden van complexe producten zijn; arbeidsongeschiktheidsverzekering, lijfrente, pensioen en hypotheken. Een provisie percentage is daar dus niet van toepassing.

Provisie percentage schadeverzekeringen bedrijven

Bij schadeverzekeringen ontvangen wij globaal 5% tot 25% provisie percentage over de premie per jaar. De hoogte is afhankelijk hoe arbeidsintensief een verzekering is bij het tot stand komen en beheer. Indicatie van de inkomsten in provisie percentages van de premie:

- Aansprakelijkheid bedrijven 25%

- Aansprakelijkheid overig 20%

- Autoverzekering 20%

- Bedrijfsschade 27,5%

- Bestelauto 25%

- Constructie All Risk 15%

- Evenementen 25%

- Inventaris en goederen 25%

- Opstal – gebouwen 25%

- Pakketverzekeringen 20%

- Rechtsbijstand bedrijven 20%

- Reisverzekering 25%

- Verzuim-ziekengeld 10%

- Werkmaterieel 15%

- Woonhuis/opstal verzekering 25%

- Zorgverzekering 3% op basis

- Zorgverzekering 8% op aanvulling

De reden voor de verschillende provisie percentage

Bovenstaande provisie percentage is per polis opgebouwd in een complex systeem. Vaak is het gerelateerd aan de hoogte van de premie en de contractduur. Er worden per afgesloten contract verschillende soorten provisies door verzekeraars aan ons betaald. Ook verschilt de provisie per verzekeraar. De hoogte heeft te maken met de dienstverlening die verbonden is aan het afsluiten en beheren van een verzekeringen.

Benamingen provisie percentage.

- Doorlopende provisie

- Incassoprovisie

- Bonusprovisie

- Afsluitprovisie

- Verdiende provisie

- Zelfwerkzaamheidprovisie

- Continuatieprovisie

- Extra provisie

- Accresprovisie

- Verlengingsprovisie

- Excassoprovisie

- Retourprovisie

- Onverdiende provisie

- Tekenprovisie

- Schaderegelingsprovisie

Provisie percentage Zakelijke verzekeringen

Bij zakelijke schadeverzekeringen kiezen wij meestal op provisiebasis. Wij werken op verzoek met een vaste tarieven. Bij pensioencontracten en arbeidsongeschiktheidsverzekeringen is dit zelfs verplicht. U krijgt dan van ons een aparte rekening voor onze dienstverlening; de verzekeringspremie is daardoor lager.

In de premies van de meeste bedrijfsverzekeringen zit dus het provisie percentage al verwerkt. Afhankelijk van de verzekering jaarlijks van 5% tot 30% van de premie. Voorbeelden bedrijfsverzekeringen

- Aansprakelijkheid Bedrijven

- Bedrijfsschade

- Beroepsaansprakelijkheid

- Bestuurdersaansprakelijkheid

- Computer – Elektronica

- Construction All Risk

- Gebouwen

- Geld/Fraude

- Glas

- Inventaris

- Milieuschade

- Motorrijtuigen

- Ongevallen

- Pensioen DGA

- Pensioen collectief

- Rechtsbijstand

- Reconstructie

- Transport

- Verzuim

- Werknemersverzekering

- Werkgeversaansprakelijkheid Bestuurders

- WGA Eigen Risico Drager

- WIA-aanvulling

- Zakenreis

- Zorg collectief werkgever

We zorgen dat u meteen tevreden bent. Razendsnel als het snel kan en grondig als dat nuttig is. We blijven op afstand, als u dat wilt. We zijn dichtbij, als daar prijs op wordt gesteld; ook als u ’s avonds of in het weekend even rustig wilt overleggen. Transparante kosten en een redelijke provisie percentage.

Disclaimer

Algemeen

Door de internetsites www.doorneweerd.nl en www.persoonlijkpensioenplan.online te benaderen en/of de op of via deze internetsite aangeboden informatie te gebruiken, verklaart u zich akkoord met deze Disclaimer. In geval van tegenstrijdigheid tussen de voorwaarden van specifieke producten en diensten en de teksten op deze websites dan prevaleren de voorwaarden van deze producten en diensten van de desbetreffende banken en/of verzekeringsmaatschappijen en/of de dienstenvoorwaarden van Doorneweerd Assurantiën bv. Deze informatie is tot stand gekomen onder verantwoordelijkheid van Doorneweerd Assurantiën bv. Financiële adviezen en adviezen ter zake van financiële en/of premies en voorwaarden van verzekeringsproducten worden steeds naar beste vermogen gegeven op basis van de beschikbare informatie. Deze adviezen houden uiteraard geen garantie in dat het door de klant beoogde resultaat wordt bereikt. Het opvolgen van de adviezen en de aanschaf van financiële of verzekeringsproducten geschiedt voor eigen risico en Doorneweerd Assurantiën bv aanvaardt ter zake geen enkele aansprakelijkheid.

Gebruik van deze internetsite

De op of via deze internetsite aangeboden informatie mag niet worden gebruikt in plaats van advies. Beslissingen op basis van deze informatie zijn voor uw eigen rekening en risico.Hoewel Doorneweerd Assurantiën bv tracht juiste, volledige en actuele informatie uit betrouwbaar geachte bronnen aan te bieden, verstrekt Doorneweerd Assurantiën bv expliciet noch impliciet enige garantie dat de op of via deze internetsite aangeboden informatie juist, volledig of actueel is.

Doorneweerd Assurantiën bv beheert en onderhoudt deze internetsite vanuit Nederland en staat er daarom niet voor in dat de op of via deze internetsite aangeboden informatie ook geschikt of beschikbaar is voor gebruik in andere landen. Als u deze internetsite vanuit andere landen dan Nederland gebruikt, bent u verantwoordelijk voor de naleving van geldende lokale wetgeving.

Doorneweerd Assurantiën bv garandeert niet dat deze internetsite foutloos of ononderbroken zal functioneren.

Gebruik van deze internetsite dat het gebruik van andere internetgebruikers kan hinderen, dat het functioneren van deze internetsite in gevaar kan brengen en/of dat de op of via deze internetsite aangeboden informatie of onderliggende software kan aantasten, is niet toegestaan.

Informatie van derden, producten en diensten

Wanneer Doorneweerd Assurantiën bv hyperlinks naar internetsites van derden aanbiedt, betekent dit niet dat Doorneweerd Assurantiën bv de op of via deze internetsites aangeboden producten of diensten aanbeveelt. Het gebruik van dergelijke hyperlinks is volledig voor eigen risico. Doorneweerd Assurantiën bv aanvaardt geen enkele verantwoordelijkheid of aansprakelijkheid met betrekking tot de inhoud, het gebruik of de beschikbaarheid van dergelijke internetsites. De waarheidsgetrouwheid, juistheid, redelijkheid, betrouwbaarheid en volledigheid van informatie op dergelijke internetsites is door Doorneweerd Assurantiën bv niet geverifieerd. Aanbevelingen voor specifieke verzekeringsproducten zijn op basis van de actuele inzichten, premie- en voorwaardenvergelijkingen en feitelijke kennis en/of praktische ervaringen met het product of bank/verzekeringsmaatschappij.

Uitgebrachte (mondelinge en/of schriftelijke) offertes, aanbiedingen en premieopgaven zijn in alle gevallen vrijblijvende opgaves.

Intellectuele eigendomsrechten

Doorneweerd Assurantiën bv, of de rechthebbende, behoudt alle rechten (waaronder auteursrechten, merkrechten, octrooien en andere intellectuele eigendomsrechten) met betrekking tot alle op of via deze internetsite aangeboden informatie (waaronder alle teksten, grafisch materiaal en logo’s). Het is niet toegestaan informatie op deze internetsite te kopiëren, te downloaden of op enigerlei wijze openbaar te maken, te verspreiden of te vermenigvuldigen zonder voorafgaande schriftelijke toestemming van Doorneweerd Assurantiën bv of rechtmatige toestemming van de rechthebbende. U mag informatie op deze internetsite wel afdrukken en/of downloaden voor uw eigen persoonlijk gebruik.

Online communicatie

Wij gebruiken een SSL-certificaat. Met SSL wordt de vertrouwelijke informatie versleuteld verzonden, zodat de gegevens niet onderschept kunnen worden.

Uitsluiting van aansprakelijkheid

Doorneweerd Assurantiën bv en/of haar medewerkers aanvaarden geen enkele aansprakelijkheid ten aanzien van directe, indirecte, bijzondere, incidentele, immateriële of gevolgschade (met inbegrip van gederfde winst), ongeacht of Doorneweerd Assurantiën bv op de mogelijkheid van deze schade gewezen is, die op enigerlei wijze voortvloeit uit maar niet beperkt hoeft te zijn tot (i) defecten, virussen of overige onvolkomenheden aan apparatuur en andere software in verband met de toegang tot of het gebruik van deze internetsite, (ii) de informatie die op of via deze internetsite wordt aangeboden, (iii) het onderscheppen, wijzigen of oneigenlijk gebruik van informatie die aan Doorneweerd Assurantiën bv of aan u wordt gezonden, (iv) de werking of het niet-beschikbaar zijn van deze internetsite, (v) misbruik van deze internetsite, (vi) verlies van gegevens, (vii) het downloaden of gebruiken van software die via deze internetsite beschikbaar wordt gesteld of (viii) aanspraken van derden in verband met gebruik van deze internetsite.

De uitsluiting van aansprakelijkheid strekt mede ten gunste van bestuurders en medewerkers van Doorneweerd Assurantiën bv .

Toepasselijk recht

Op deze internetsite en de disclaimer is het Nederlands recht van toepassing. Alle geschillen uit hoofde van of in verband met deze disclaimer zullen bij uitsluiting worden voorgelegd aan de bevoegde rechter in Nederland.

Wijzigingen

Doorneweerd Assurantiën bv behoudt zich het recht voor de op of via deze internetsite aangeboden informatie, met inbegrip van de tekst van deze disclaimer, te allen tijde te wijzigen zonder hiervan nadere aankondiging te doen. Het verdient aanbeveling periodiek na te gaan of de op of via deze internetsite aangeboden informatie, met inbegrip van de tekst van deze Disclaimer, is gewijzigd.

Uw privacy

Doorneweerd Assurantiën bv is ervan overtuigd dat de bescherming van de persoonlijke levenssfeer van haar bezoekers van essentieel belang is voor haar bedrijfsvoering. Persoonsgegevens worden dan ook met de grootst mogelijke zorgvuldigheid behandeld. Doorneweerd Assurantiën bv leeft in dit kader de regels na die in de Wet persoonsregistratie en in de Wet bescherming persoonsgegevens zijn gesteld.

Met uw gegevens optimaliseren wij onze service

Op de site kunnen diverse soorten gegevens worden ingevuld en achtergelaten. De gegevens worden zeer zorgvuldig en vertrouwelijk behandeld. Doorneweerd Assurantiën bv zal uw gegevens niet voor andere doeleinden gebruiken. Lees onze privacy statement voor alle details.

Inzage, aanpassing en verwijdering van uw gegevens

Indien u als bezoeker wilt weten welke persoonsgegevens Doorneweerd Assurantiën bv van u verwerkt, kunt een daartoe strekkend schriftelijk verzoek sturen aan Doorneweerd Assurantiën bv. U krijgt dan bij inzage de op u betrekking hebbende gegevens thuisgestuurd. In voorkomend geval heeft u tevens het recht om aanpassingen of verwijderingen van gegevens te vragen, aan welk verzoek Doorneweerd Assurantiën bv redelijkerwijs gevolg zal geven.

Verzekeringstips

Lees hier 35 verzekeringstips:

- Let op dat als er mensen voor je bedrijf werken, die medewerkers ook de juiste certificaten en opleidingen hebben en dat ze bevoegd zijn. De eigenaar blijft namelijk altijd verantwoordelijk en aansprakelijk.

- Ga bij een aansprakelijkheidsclaim eerst de schade melden bij ons of de verzekeraar. Zelf de discussie aangaan mag best maar doe dat met toestemming van de verzekeringsmaatschappij. Ook hebben verzekeraars soms nuttige tips.

- De schade melden kan met ons digitaal schadeaangifteformulier.

- Gebruik de kennis en ervaring van een verzekeraar gerust als een zaak “penibel” wordt, maar nog niet een claim is. Klankborden doen ze graag zodat een mogelijke claim al eerder in de kiem wordt gesmoord.

- Op elke verzekering staan vaak belangrijke specifieke clausules. Lees die – in ieder geval – altijd door. Ze zijn vaak interessanter dan de “algemene voorwaarden”. Die laatste zijn vaak wel zelf te verzinnen.