AOW Franchise 2024 – Cijfers en rekenmodules

U treft hieronder de feiten en cijfers rondom de AOW Franchise 2024 aan.

Basis AOW Franchise 2024

€ 17.545,- Enkelvoudig gehuwd, middelloon en beschikbare premie.

€ 19.853,- Enkelvoudig gehuwd, eindloon.

€ 137.800,- maximum FT pensioengevend loon

Pensioenadvies 2025

WTP pensioen offerte aanvraagAlle formulieren en grafieken op deze complete WTP Pensioenpagina of hier.

Zelf rekenen WTP collectief bedrijfspensioen

Overige AOW Franchise 2024

- € 35.090,- Gehuwd met maximale toeslag, middelloon en beschikbare premie.

- € 33.706,- Gehuwd met maximale toeslag, eindloon.

- € 25.796,- Ongehuwd, middelloon en beschikbare premie.

- € 29.190,- Ongehuwd, eindloon.

Totaal overzicht meerdere jaren Belastingdienst (CAP)

Premiestaffelbesluit 2019 Premiestaffels

Algemeen AOW franchise 2024

Eind van de maand januari 2024 zal iedereen een nieuwe salarisstrook hebben ontvangen. Voor werkgevers is het dus zaak (indien van toepassing) de nieuwe eigen pensioenbijdrage te vermelden. De berekening van de eigen bijdrage is als volgt. Als er sprake is van een eigen pensioen bijdrage 2024 in een pensioenregeling dan bedraagt die bijdrage vaak een percentage van de pensioengrondslag. (zeg 4%)

Fulltime pensioengrondslag = fulltime jaarsalaris -/- AOW franchise 2024.

Deze fulltime pensioengrondslag maal het parttime percentage levert de pensioengrondslag op voor de berekening van de premie of pensioenaanspraken. De eigen pensioen bijdrage 2024 is dus een percentage van deze pensioengrondslag.

Eigen bijdrage 2024 werknemer berekening

Een rekenvoorbeeld

- Salaris € 37.545,- fulltime

- AOW franchise 2024 € 17.545,-

- Pensioengrondslag € 20.000,-

- Parttime percentage 80%

- Pensioengrondslag € 16.000,-

- Eigen pensioen bijdrage 2024 (stel) 4% per jaar dus € 640,- per jaar

- Per maand € 53,33 inhouding eigen bijdrage pensioen

Maximum pensioengevend loon

Het maximum FT pensioengevend loon per 1 januari 2024 staat op € 137.800,-. Bij een hoger fulltime salaris zal dit salaris dus als uitgangspunt dienen.

Voorbeeld

- Salaris € 150.000,- fulltime

- Echter maximum pensioensalaris € 137.800,-

- Minus – AOW franchise 2024 € 17.545,-

- Maximale pensioengrondslag € 120.255,-

AOW Franchise 2024 factor

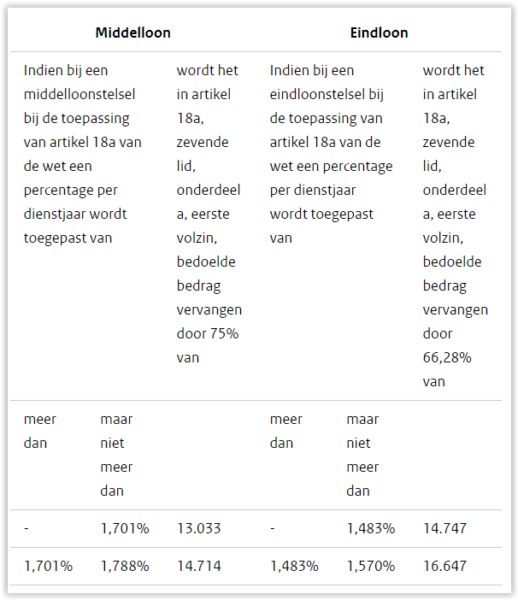

Vanaf 1 januari 2015 is de franchisefactor voor een middelloon- en een beschikbare premieregeling 100/75 van de AOW-uitkering plus vakantie-uitkering die geldt voor gehuwden met een partner ouder dan de AOW-leeftijd (in de tabel: AOW 50%). Voor een eindloonregeling is dit 100/66,28. Het bedrag moet naar boven worden afgerond. Anders is er geen sprake van “ten minste”. De minimale fiscale AOW Franchise 2024 is voor beschikbare premieregeling dus € 17.545,-

Rekenregels Ministerie 2024

Belastingdienst-AOW-franchise-rekenregels

Bovenmatig pensioen

Bij de pensioenopbouw moet dus rekening worden gehouden met de AOW Franchise 2024. Gebeurt dat niet, dan kan er een fiscaal bovenmatig pensioen ontstaan. De gevolgen van een dergelijk onzuivere pensioenregeling wordt hier besproken. Als gevolg van de wijziging van de pensioenrichtleeftijd van 67 jaar (2017) naar 68 jaar (2018) is er een daling van de fiscale ruimte. Oftewel er wordt een jaar langer premie betaald en dus is de maximale staffel premie verlaagd in 2018. Deze vermindering staat los van het gebruik van de AOW Franchise 2024.

AOW Franchise 2024 DGA

Hoewel volgens de Wet uitfasering pensioen in eigen beheer (PEB) het sinds 2020 niet langer mogelijk is om het pensioen voor een directeur-grootaandeelhouder (DGA) in eigen beheer op te bouwen, blijven de hogere franchises voor DGA’s met pensioen in eigen beheer relevant. Deze hogere franchises gelden voor DGA’s die hun PEB niet hebben afgekocht of omgezet in een oudedagsverplichting. Voor hen is er namelijk nog steeds sprake van (gedeeltelijk) eigen beheer.

Franchise 2023 en eerdere jaren

- Hier treft u de AOW franchise 2023.

- Hier treft u de AOW franchise 2022.

- Hier treft u de AOW franchise 2021.

- Hier treft u de AOW franchise 2020.

- Hier treft u de AOW franchise 2019.

- Hier treft u de AOW franchise 2018.

- Hier treft u de AOW franchise 2017

- Hier treft u de AOW franchise 2016 en in voorafgaande jaren.

Afwijkende franchises

Er zijn diverse pensioenregelingen waar een afwijkende franchise gehanteerd moet worden. Denk daarbij bijvoorbeeld aan excedent pensioenregeling die aanvullend zijn op bijvoorbeeld een bedrijfspensioenfonds regeling. Voorbeeld. Bij een BPF Horeca en Catering zal bij een excedent pensioenregeling rekening moeten worden gehouden met een verhoogde franchise door het maximum pensioengevend salaris basispensioenregeling op fulltime basis van ongeveer € 40.000,- .

AOW, franchise en 68 jaar

Er wordt bij het gebruik van de AOW franchise 2024 geen verschil gemaakt tussen de verschillende pensioen(richt)leeftijd en de verschillende ingangsdata van de AOW. Uitgebreide informatie kunt u terugvinden in ons artikel Pensioenleeftijd 68 jaar de emotie en de feiten.

Afkoopbedrag kleine pensioenen

Het ministerie van Sociale Zaken en Werkgelegenheid heeft het afkoopbedrag kleine pensioenen voor 2024 vastgesteld op € 592,51. Dat was in 2023 € 594,89.

Audio pensioengebouw

Algemene uitleg over ons pensioengebouw kunt u beluisteren in onze audio over het Nederlandse pensioengebouw.

Audio DGA pensioen

Informatie over het opbouw van een pensioenregeling voor de DGA kunt u hieronder beluisteren.

Pensioenadvies 2025

WTP pensioen offerte aanvraagAlle formulieren en grafieken op deze complete WTP Pensioenpagina of hier.

Gerelateerde artikelen AOW franchise 2024

Pensioenadvies collectief

Pensioenbeheer collectief

15 klussen voor goed bedrijfspensioenbeheer

Offerte pensioen collectief aanvragen

68 jaar de emotie en de feiten

AOW Franchise 2023 – Cijfers en rekenmodules

U treft hieronder de feiten en cijfers rondom de AOW Franchise 2023 aan.

Basis AOW Franchise 2023

€ 16.322,- Enkelvoudig gehuwd, middelloon en beschikbare premie.

€ 18.470,- Enkelvoudig gehuwd, eindloon.

(AOW Franchise 2022) en (AOW Franchise 2024)

Pensioenadvies 2025

WTP pensioen offerte aanvraagAlle formulieren en grafieken op deze complete WTP Pensioenpagina of hier.

Zelf rekenen collectief bedrijfspensioen

Overige AOW Franchise 2023

- € 32.644,- Gehuwd met maximale toeslag, middelloon en beschikbare premie.

- € 36.939,- Gehuwd met maximale toeslag, eindloon.

- € 23.962,- Ongehuwd, middelloon en beschikbare premie.

- € 27.114,- Ongehuwd, eindloon.

Totaal overzicht meerdere jaren Belastingdienst (CAP)

Premiestaffelbesluit 2019 Meest recente premiestaffels

Algemeen AOW franchise 2023

Eind van de maand januari 2023 zal iedereen een nieuwe salarisstrook hebben ontvangen. Voor werkgevers is het dus zaak (indien van toepassing) de nieuwe eigen pensioenbijdrage te vermelden. De berekening van de eigen bijdrage is als volgt. Als er sprake is van een eigen pensioen bijdrage 2023 in een pensioenregeling dan bedraagt die bijdrage vaak een percentage van de pensioengrondslag. (zeg 4%)

Fulltime pensioengrondslag = fulltime jaarsalaris -/- AOW franchise 2023.

Deze fulltime pensioengrondslag maal het parttime percentage levert de pensioengrondslag op voor de berekening van de premie of pensioenaanspraken. De eigen pensioen bijdrage 2023 is dus een percentage van deze pensioengrondslag.

Eigen bijdrage 2023 werknemer berekening

Een rekenvoorbeeld

- Salaris € 36.322,- fulltime

- AOW franchise 2023 € 16.322,-

- Pensioengrondslag € 20.000,-

- Parttime percentage 80%

- Pensioengrondslag € 16.000,-

- Eigen pensioen bijdrage 2023 (stel) 4% per jaar dus € 640,- per jaar

- Per maand € 53,33 inhouding eigen bijdrage pensioen

Eigen pensioen bijdrage 2023 berekening

Maximum pensioengevend loon

Het maximum FT pensioengevend loon per 1 januari 2023 staat op € 128.810,-. Bij een hoger fulltime salaris zal dit salaris dus als uitgangspunt dienen.

Voorbeeld

- Salaris € 134.866,- fulltime

- Echter maximum pensioensalaris € 128.810,-

- Minus – AOW franchise 2023 € 16.322,-

- Maximale pensioengrondslag € 112.488,-

Netto pensioen

Netto pensioen is een fiscaal ondersteunde oudedagsvoorziening voor inkomen boven € 128.810,- . De premie of inleg voor deze voorziening wordt betaald uit het netto-inkomen en is niet aftrekbaar in box 1. De uitkeringen zijn niet belast in box 1. De waarde van de voorziening vormt vrijgesteld vermogen in box 3. De regeling kan door de werkgever collectief worden opgezet.

Netto pensioen maximale inleg

De maximaal toegestane premie/inleg is gerelateerd aan het gezamenlijke bedrag van de inkomensbestanddelen in het voorafgaande kalenderjaar voor zover dit meer bedraagt dan € 128.810,- . De maximale opbouw is globaal 1,875% van het gemiddeld verdiende inkomen boven de aftoppingsgrens. De maximale premie/inleg is gerelateerd aan de staffel.

AOW Franchise 2023 factor

Vanaf 1 januari 2015 is de franchisefactor voor een middelloon- en een beschikbare premieregeling 100/75 van de AOW-uitkering plus vakantie-uitkering die geldt voor gehuwden met een partner ouder dan de AOW-leeftijd (in de tabel: AOW 50%). Voor een eindloonregeling is dit 100/66,28. Het bedrag moet naar boven worden afgerond. Anders is er geen sprake van “ten minste”. De minimale fiscale AOW Franchise 2023 is voor respectievelijk een eind- en middelloonregeling dus € 18.470,- resp. € 16.322,-

Middelloon en eindloon percentage 2023

Rekenregels Ministerie 2023

Bovenmatig pensioen

Bij de pensioenopbouw moet dus rekening worden gehouden met de AOW Franchise 2023. Gebeurt dat niet, dan kan er een fiscaal bovenmatig pensioen ontstaan. De gevolgen van een dergelijk onzuivere pensioenregeling wordt hier besproken. Als gevolg van de wijziging van de pensioenrichtleeftijd van 67 jaar (2017) naar 68 jaar (2018) is er een daling van de fiscale ruimte. Oftewel er wordt een jaar langer premie betaald en dus is de maximale staffel premie verlaagd in 2018. Deze vermindering staat los van het gebruik van de AOW Franchise 2023.

AOW Franchise 2023 DGA

Hoewel volgens de Wet uitfasering pensioen in eigen beheer (PEB) het sinds 2020 niet langer mogelijk is om het pensioen voor een directeur-grootaandeelhouder (DGA) in eigen beheer op te bouwen, blijven de hogere franchises voor DGA’s met pensioen in eigen beheer relevant. Deze hogere franchises gelden voor DGA’s die hun PEB niet hebben afgekocht of omgezet in een oudedagsverplichting. Voor hen is er namelijk nog steeds sprake van (gedeeltelijk) eigen beheer.

Franchise 2022 en eerdere jaren

- Hier treft u de AOW franchise 2022.

- Hier treft u de AOW franchise 2021.

- Hier treft u de AOW franchise 2020.

- Hier treft u de AOW franchise 2019.

- Hier treft u de AOW franchise 2018.

- Hier treft u de AOW franchise 2017

- Hier treft u de AOW franchise 2016 en in voorafgaande jaren.

Afwijkende franchises

Er zijn diverse pensioenregelingen waar een afwijkende franchise gehanteerd moet worden. Denk daarbij bijvoorbeeld aan excedent pensioenregeling die aanvullend zijn op bijvoorbeeld een bedrijfspensioenfonds regeling. Voorbeeld. Bij een BPF Horeca en Catering zal bij een excedent pensioenregeling rekening moeten worden gehouden met een verhoogde franchise door het maximum pensioengevend salaris basispensioenregeling op fulltime basis:van ongeveer € 38.000,- .

AOW, franchise en 68 jaar

Er wordt bij het gebruik van de AOW franchise 2023 geen verschil gemaakt tussen de verschillende pensioen(richt)leeftijd en de verschillende ingangsdata van de AOW. Uitgebreide informatie kunt u terugvinden in ons artikel Pensioenleeftijd 68 jaar de emotie en de feiten.

Audio pensioengebouw

Algemene uitleg over ons pensioengebouw kunt u beluisteren in onze audio over het Nederlandse pensioengebouw.

Audio DGA pensioen

Informatie over het opbouw van een pensioenregeling voor de DGA kunt u hieronder beluisteren.

Pensioenadvies 2025

WTP pensioen offerte aanvraagAlle formulieren en grafieken op deze complete WTP Pensioenpagina of hier.

Gerelateerde artikelen AOW franchise 2023

Pensioenadvies collectief

Pensioenbeheer collectief

15 klussen voor goed bedrijfspensioenbeheer

Offerte pensioen collectief aanvragen

68 jaar de emotie en de feiten

Collectief premie pensioen (Sinds 1 juli 2023 vervallen)

Rekenmodule Collectief premie pensioen maakt berekeningen op basis van actuele pensioentarieven. Toelichting op alle invoer vindt u op de informatie pagina. Deze rekenmodule is specifiek bestemd voor werkgevers. In details kunnen producten van pensioenverzekeraars afwijken. Of kies voor berekening vlakke premie.

LET OP. Nieuwe contracten met een progressieve premie (staffel) zijn sinds 1 juli 2023 niet meer toegestaan door een wetswijziging (WTP). Alternatief.

Informatie Collectief premie pensioen

Collectief pensioen premie regelingen informatie

Pensioen werknemers de 11 voordelen en 3 nadelen

Audio Collectief premie pensioen regeling

Luister ook even naar onze pensioen podcast waar we verder ingaan op het pensioengebouw van een Collectief pensioen premie.

Leeftijden Collectief premie pensioen op een rij

- Aanvangsleeftijd. De aanvangsleeftijd is de leeftijd vanaf wanneer de werknemer start met het verzekeren van zijn pensioenregeling. De minimum aanvangsleeftijd is 18 jaar.

- Staffel-leeftijd. Voor het bepalen van de hoogte van de maximale premie geldt de leeftijd zoals vermeld is in de premiestaffels.

- AOW-leeftijd. Vastgesteld door de overheid. De leeftijd kan niet door een werknemer worden gewijzigd. Er is geen verplichting om dus ook te stoppen met werken. De fiscale tarieven zijn na de AOW-leeftijd lager doordat er geen premies volksverzekeringen meer zijn verschuldigd.

- Pensioenleeftijd. De werkelijke datum dat de werknemer zijn/haar pensioenuitkeringen laat ingaan. een goede Collectief pensioen premie regeling houdt daar rekening mee.

- Pensioen richtleeftijd. De leeftijd waarmee in de regeling actuarieel is gerekend waarop de werknemer met pensioen gaat. Als pensioenrichtleeftijd zijn mogelijk: de 60-, 61-, 62-, 63-, 64-, 65-, 66-, 67- en 68-jarige leeftijd van de werknemer .

Welk salaris bij Collectief premie pensioen

Als uitgangspunt voor de hoogte van de collectief pensioen premie investering wordt altijd genomen de pensioengrondslag. Die pensioengrondslag wordt bepaald door het salaris van een werknemer . Als het salaris wordt genomen dan heet dit dus het pensioengevend loon. Er mag geen pensioenopbouw zijn over de toekomstige AOW. Die AOW-inbouw resulteert in een zogenaamde franchise. Die moet dus in mindering worden gebracht op dat pensioengevend loon,

Pensioengevend loon

- 12 maal vast maandloon (+ eventueel 8% vakantietoeslag).

- 13 maal vast maandloon (+ eventueel 8% vakantietoeslag over 12 maanden).

- Maximum pensioengevend loon bedraagt globaal € 130.000,-

Pensioengrondslag voor het berekenen van een collectief pensioen premie regeling = Pensioengevend loon -/- AOW-franchise.

AOW-franchise Collectief premie pensioen

De AOW-franchise bedraagt meestal 100/75 van de enkelvoudige AOW (inclusief vakantietoeslag) voor een gehuwde. Soms zijn er andere berekeningen om de inbouw van de AOW. De exacte bedragen van de AOW via het SVB. De AOW franchise via onze pensioenpagina.

Bij een franchise kan er ook een bedrag worden gekozen om zodoende een excedent pensioenregeling correct op te zetten. Voorbeeld is het maximum Bedrijfspensioenfonds horeca pensioensalaris te nemen als inbouw in een collectief pensioen premie regeling.

Actuarieel Collectief premie pensioen regeling

De 100% beschikbare staffelpremies zijn gebaseerd op de 3% Ministeriële staffel tabel 1 kolom 2 bij een ML 1,875% OP en uitgesteld PP en richtleeftijd 68 jaar. Gebruikt wordt vaak de overlevingstafels GBM/GBV 2011/2016. Staffelbesluit

Bij de opgave van het voorbeeld pensioenkapitaal vanuit een collectief pensioen premie regeling wordt rekening gehouden met een verwachte rendement. Er wordt daarna een indicatie gegeven van de pensioenuitkeringen; en ook die zijn afhankelijk van de rentestand. Beide bedragen zijn altijd terug te vinden in de berekeningen. De werkelijke rentestand en het verwachte rendement zal (altijd) afwijken van de werkelijkheid.

De hoogte van de pensioenuitkeringen zijn ook afhankelijk van de verwachte levensverwachting. Start u namelijk snel met pensioenuitkeringen zullen er meer uitkeringen moeten worden aangekocht uit het pensioenkapitaal. Verder zal van invloed zijn wel/niet ene partner, rentestand, tarief en keuze van de soort uitkering.

Pensioen aankopen op de pensioendatum

Met de beschikbare premie wordt een kapitaal op de pensioenrichtdatum opgebouwd. Op dat moment kan de werknemer een uitkering aankopen. Het tarief wordt vastgesteld op basis van de leeftijd van de werknemer en de marktrente. Op de pensioendatum wordt met het op dat moment beschikbare kapitaal een ouderdomspensioen eventueel in combinatie met een partnerpensioen aangekocht. Het pensioen verzekeren zorgt daarmee voor een (vaak) noodzakelijke aanvulling op de AOW.

Keuze soort Collectief premie pensioen regeling.

Hier spelen de volgende aspecten een rol

- Eindloon;

- Middelloon;

- Beschikbare premie:

Maar ook moet nagedacht worden over:

- Staffelkeuze oudedagspensioen van de collectief pensioen premie regeling;

- Financiering nabestaandenpensioen en wezenpensioen;

- Indexeren van pensioenen;

- Premievrijstelling bij arbeidsongeschiktheid;

- Aanvullende dekkingen arbeidsongeschiktheid;

- Voor- en nadelen van de diverse pensioensystemen.

- Beleggingskansen, lifecycles en risico’s;

- Verloop pensioenlasten;

- Fiscale wetgeving en financiële gevolgen lange termijn.

Pensioen aankopen op de pensioendatum

Met de beschikbare premie wordt een kapitaal op de pensioenrichtdatum opgebouwd. Op dat moment kan de werknemer een uitkering aankopen. Het tarief wordt vastgesteld op basis van de leeftijd van de werknemer en de marktrente. Op de pensioendatum wordt met het op dat moment beschikbare kapitaal een ouderdomspensioen eventueel in combinatie met een partnerpensioen aangekocht. Het pensioen verzekeren zorgt daarmee voor een (vaak) noodzakelijke aanvulling op de AOW.

Nabestaandenpensioen of Partnerpensioen

We praten liever over nabestaanden pensioen dan het partnerpensioen. Bij nabestaandenpensioen horen immers ook de kinderen die met een wezenpensioen worden verzekerd. Het nabestaanden pensioen kan op verschillende manieren worden verzekerd. Maar meestal wordt gekozen voor een vaste uitkering die voor de partner levenslang is en voor de kinderen tot uiterlijk 21 jaar of 27 jaar. De premies worden in bijna alle gevallen door de werkgever betaald.

Berekening van partnerpensioen

Partnerpensioen vóór de pensioendatum is een percentage van de pensioengrondslag vermenigvuldigd met het aantal dienstjaren. Het partnerpensioen kan verzekerd worden op basis van eindloon of middelloon. Het maximale opbouwpercentage voor eindloon is meestal 1,160% van de pensioengrondslag per dienstjaar. Het maximale opbouwpercentage voor middelloon is vaak 1,313% van de pensioengrondslag per dienstjaar. De risicopremie voor partnerpensioen komt boven op de beschikbare premie.

De overheid zorgt met de nabestaandenuitkering uit de Algemene nabestaandenwet (Anw) dat nabestaanden een basisinkomen hebben. De Sociale Verzekeringsbank (SVB) betaalt deze uitkering uit.

Berekening wezenpensioen

Wezenpensioen is een percentage van de pensioengrondslag vermenigvuldigd met het aantal dienstjaren; eindleeftijd 18, 21 of 27 jaar. Het wezenpensioen wordt verdubbeld voor volle wezen. Dit zijn kinderen van wie beide ouders zijn overleden. Gedurende de periode van studiefinanciering wordt de uitkering vaak verlengd tot uiterlijk 27 jaar.

Algemene nabestaandenwet (ANW)

De Algemene nabestaandenwet (Anw) geeft nabestaanden onder voorwaarden een basisuitkering. Iedere inwoner van Nederland is automatisch verzekerd voor de Anw. Als nabestaanden met kinderen tot 18 jaar komt u in aanmerking voor een nabestaandenuitkering. Of als u arbeidsongeschikt bent en u bent uw partner verloren. Hiervoor gelden wel verdere voorwaarden.

Collectief pensioen rechten uitstellen

Veel werknemers hebben als ze wat ouder worden altijd wel ergens een collectieve pensioenrechten opgebouwd. Vaak premievrij uit een eerder dienstverband. Het is onplezierig als een pensioenfonds of een verzekeraar deze op de afgesproken datum wil laten uitkeren. Er komt dan een uitkering op het moment dat de werknemer er niet op zit te wachten. Uitstellen van het opgebouwde kapitaal in een collectief pensioen premie regeling is dan de oplossing. Daar zijn wel wettelijke regels voor maar er is meer flexibiliteit dan vroeger. Veel collectieve pensioenen kennen indexacties. Dat maakt beslissingen hierover extra belangrijk want gelijkblijvende pensioenen of stijgende uitkering kunnen op termijn grote verschillen geven.

Collectief premie pensioen doorbeleggen

Sinds kort is de Wet verbeterde premieregeling van kracht. Een belangrijk gevolg van deze wet is dat in een beschikbare premieregeling de mogelijk aanwezig is om door te beleggen na de pensioendatum. Het doel van deze nieuwe keuzemogelijkheid is dat een beter pensioenresultaat kan worden bereikt, tegen een aanvaardbaar risico. Het was tot sinds kort alleen mogelijk om het opgebouwde kapitaal om te zetten in een vaste uitkering. Bij het bepalen van de hoogte van een vaste uitkering is de rentestand een belangrijk element. En die is al jaren laag. En dat betekent vaak een lager pensioen dan verwacht en gehoopt. Dat kan dus sinds kort slimmer. Hier meer informatie over doorbeleggen en pensioen.

Lifcycles collectief premie pensioen

De vermogensopbouw in een collectief pensioen premie regeling gebeurt via beleggen. Verstandig beleggen is dus een flinke uitdaging. Een beleggingsfonds met een gegarandeerd eindkapitaal levert vaak te weinig op voor een goed pensioen. Beleggen in aandelen biedt meer kans op een hoger rendement, maar heeft ook een verhoogd risico dat het kapitaal in waarde daalt. Met het juiste fonds en een uitgekiend beleid via Lifecycle beleggen, komt er een goede mix tussen rendement en risico.

Wat zijn lifecycles?

Lifecycles houden rekening met uw leeftijd en de periode tot het moment dat u met pensioen gaat. Als u jong bent, wordt de inleg met meer risico belegd om het startkapitaal flinke groeikansen te geven. Met het naderen van uw pensioendatum worden de beleggingen minder risicovol. Er is al een fors pensioenkapitaal opgebouwd waarmee – zo vlak voor de pensioendatum – minder risico gelopen mag worden. Elk jaar toetsen ze of de werkelijke beleggingsmix nog overeenkomt met het gekozen beleggingsschema in een collectief pensioen premie regeling. Als het nodig is, worden de beleggingen automatisch aangepast.

Passieve lifecycles

In een collectief pensioen wordt, om de kosten zo laag mogelijk te houden, voor u belegd in zogenaamde passieve beleggingsfondsen. Een passief beleggingsfonds volgt de benchmark. Een benchmark is een vastgestelde standaard (bijvoorbeeld de AEX, of de DowJones). Een passief fonds wordt, in tegenstelling tot een actief fonds, niet actief beheerd. Daardoor zijn rendementen vergelijkbaar met die van de benchmark. De fondsbeheerder probeert de benchmark te volgen en niet te verslaan.

Onzekerheden collectief premie pensioen regeling

We gaan er bij deze berekening vanuit dat het salaris, franchise, de premie en het rendement tot aan de pensioenleeftijd hetzelfde blijven. De werkelijkheid is natuurlijk anders. Daarom zal het werkelijke pensioenkapitaal op de pensioendatum ook anders zijn dan in begin gedacht bij een collectief pensioen premie investering. Dat risico wordt beperkt doordat een Lifecycle fonds naar mate de pensioenleeftijd dichterbij komt, het beleggingsrisico steeds verder zal verminderen.

Beleggingsprofiel

De verzekeraar belegt uw premie meestal volgens een neutraal profiel. Kiest u liever voor een defensieve of offensieve beleggingsstrategie? Dan kunt u dat aangeven door een beleggingsprofiel in te vullen. Gedurende de looptijd van de verzekering kan dit profiel veranderen door wijzigingen in uw persoonlijke en/of inkomenssituatie. Vult u dan opnieuw een beleggingsprofiel in om te kijken of uw huidige beleggingsmix nog aansluit op uw persoonlijke situatie.

Ouderdomspensioen vanaf uw pensioendatum

Het ouderdomspensioen gaat in op uw pensioendatum. Met de opgebouwde beleggingswaarde koopt u op de pensioendatum een ouderdomspensioen aan. De opgebouwde waarde wordt periodiek uitgekeerd totdat u overlijdt. Is uw partner dan nog in leven, dan wordt de uitkering voor 70% op het leven van uw partner voortgezet. U kunt ook kiezen voor een andere verhouding tussen het ouderdoms- en het partnerpensioen. De waarde-ontwikkeling is naast de beleggingsrendementen onder andere afhankelijk van de hoogte van de premie die u inlegt. Dat bepaalt u zelf. Ook bepaalt u zelf wanneer uw pensioen in moet gaan. Dat kan bij het bereiken van de pensioendatum, maar eerder of later is ook mogelijk.

Keuze verzekeraar en productaanbiedingen

- Vergelijking voorwaarden;

- Flexibiliteit bij een collectief pensioen premie verzekering;

- Administratieve traject;

- Solvabiliteit verzekeraar;

- Rentabiliteit pensioenopbouw;

- Dienstverlening en ondersteuning zorgplicht;

- Keuze eenjarige of gelijkblijvende risicopremie;

- Voorwaarden arbeidsongeschiktheidsrisico;

- Rekenrente voor de opbouw- en pensioenuitkeringsfase;

- Opbouw van kosten en rendement;

Pensioenleeftijd 68 jaar

Het is goed te starten met een belangrijk verschil tussen de verschillende leeftijden:

- AOW leeftijd. Wettelijk vastgelegd en eenvoudig te berekenen bij SVB. AOW leeftijd berekenen.

- Pensioenrichtleeftijd. De datum waarop het pensioenkapitaal of de pensioenuitkeringen starten. Zie ook hieronder het bericht “De wettelijke achtergrond“. De pensioenrichtleeftijd is dus de leeftijd waarop men volgens de pensioenregeling met pensioen gaat. Op die leeftijd zijn alle fiscale grenzen van de collectief pensioen premie regeling gebaseerd.

- De eigen pensioenleeftijd. Oftewel de leeftijd dat u of uw werknemers stoppen met werken en “met pensioen gaan“. Daarover staat in principe niets over in de pensioenwet. Die beslissing ligt bij u maar zal afhangen van de financiële situatie.

De woorden doen er toe bij de gesprekken over pensioen om een Babylonische spraakverwarring te vermijden.

- Pensioen is dus geen AOW (1e pijler).

- Pensioen is pensioen als er pensioen (2e pijler) op staat.

- Pensioen is geen lijfrente (3e pijler)

Later stoppen met werken?

De pensioendatum van 68 jaar is flexibel. U kunt een pensioendatum kiezen tussen 60 jaar en de eerste van de maand waarin de AOW leeftijd plus 5 jaar wordt bereikt mits voldaan wordt aan fiscale en juridische regelgeving. Het kapitaal wordt dan natuurlijk eerst opnieuw berekend. Met dat kapitaal uit de collectief pensioen premie verzekering kan de pensioensituatie naar eigen keuze van u worden ingevuld.

Wat is flexibele pensioen uitruil?

Op het moment dat u met pensioen gaat, kan u kiezen om een deel van het partnerpensioen in te ruilen voor een hoger ouderdomspensioen. Hier is uiteraard wel toestemming voor nodig van de partner. Op het moment dat het ouderdomspensioen ingaat, kan u kiezen voor een hoger of juist een lager pensioen in de aanvangsperiode. Natuurlijk is de pensioenuitkering dan in de vervolgperiode lager, respectievelijk hoger. De lagere uitkering moet in beide gevallen minimaal 75% van de hogere uitkering zijn.

Beperking salaris voor pensioenopbouw

De overheid heeft per 1 januari 2015 de pensioenopbouw verder beperkt. Het pensioengevend loon is gemaximeerd op ruim € 130.000,-. Die grens wordt jaarlijks aangepast. Dit maximum salaris wordt verminderd met de franchise (toekomstige AOW uitkeringen). De maximale pensioengrondslag zal daardoor ruim € 90.000,- bedragen. Dit is dus de maximale grondslag waar de premiestaffels op van toepassing zijn. op deze – maximale premie – pagina is direct de maximale premies te zien.

Wie profiteert van een te hoog Collectief premie pensioen?

Er gelden regels voor de maximale hoogte van het pensioen. in theorie zouden de pensioenregeling kunnen worden aangepast. De praktijk is dat dit bij geen enkele pensioenverzekeraar nog is gebeurd en de kans ook erg klein is. Als bij een toets het pensioen te hoog is, zijn de pensioenverzekeraars wettelijk verplicht het meerdere aan henzelf uit te keren. Wij helpen met het toetsen bij

- De ingangsdatum van het pensioen

- Onderlinge ruil van pensioen

- Waardeoverdracht

- Echtscheiding of beëindiging partnerschap

- Emigratie

- Overlijden

- Relevante wijziging van de fiscale regelgeving.

De pensioen uitkeringen zijn belast. De pensioenverzekeraar of pensioenfonds houdt op pensioenuitkeringen de verschuldigde loonheffingen in.

Geen keuring of gezondheidsverklaring

Er zijn geen medische waarborgen (keuring of gezondheidsverklaring) nodig bij de start van een pensioen regeling.

Bedrijfspensioen MKB arbeidsvoorwaarden

Een collectief pensioen premie regeling voor de werknemers is een stap waar veel werkgevers voor terugschrikken. Natuurlijk is dat begrijpelijk want het zijn immers arbeidsvoorwaarden. Maar pensioen betekent voor veel werknemers een belangrijke toevoeging in deze arbeidsvoorwaarden. Het aantrekken van nieuwe werknemers wordt gemakkelijker en de kosten zijn fiscaal voordeliger dan het als salaris uit te keren.

Lees ook “Pensioen werknemers de 11 voordelen en 3 nadelen“.

Kies de juiste vorm pensioenregeling

- Vlakke premie, staffel beschikbare premie, middelloon of eindloonregeling. Oftewel Defined Benefit of Defined Contribution of een combinatie.

- Kijk of er al een basisregeling is in de vorm van bijvoorbeeld een vrijwillig bedrijfspensioenfondsregeling.

- De financiering en keuze van de onderdelen zijn de details die in elke pensioenregeling worden besproken.

- Staffelkeuze in een collectief pensioen premie regeling van het oudedagspensioen;

- Financiering nabestaandenpensioen en wezen pensioen;

- Indexeren van pensioenen;

- Premievrijstelling bij arbeidsongeschiktheid;

- Voor- en nadelen van de diverse pensioensystemen.

- Keuze van verzekeraar en product. De aanbieders zijn royaal aanwezig. Choose wisely. Kijk naar de volgende elementen:

- Vergelijking voorwaarden;

- Flexibiliteit;

- Administratieve traject;

- Solvabiliteit verzekeraar;

- Rentabiliteit pensioenopbouw;

- Dienstverlening en ondersteuning zorgplicht;

- Keuze eenjarige of gelijkblijvende risicopremie;

- Rekenrente voor de opbouw- en pensioenuitkeringsfase;

- Opbouw van kosten en rendement in een Collectief pensioen premie verzekering;

- Exit-clausules en het in- en uitlooprisico.

Implementatie van de collectief premie pensioen regeling

- Zorg voor een goede begeleiding en adviseur. Niet alleen de keuze vooraf is belangrijk; ook de implementatie in het bedrijf is essentieel om toekomstige zorgen te vermijden.

- Opstellen van pensioenreglement en pensioenovereenkomst;

- Tekstuele assistentie implementatie arbeidscontracten en personeelsgids;

- Begeleiding van de administratieve werkzaamheden;

- Controle pensioendocumenten;

- Uitleg van de pensioenregeling aan uw personeel.

- De gewenste beleggingsrisico’s voor de deelnemers. Wilt u veel of weinig keuze voor de werknemers.

- Kostenfluctuaties bij waardeoverdrachten. Nog steeds kunnen waardeoverdrachten ook voor werkgevers gevolgen hebben. Analyseer ze vooraf.

- Verplichte CAO of vrijwillig aansluiten bij een CAO. Het kan aantrekkelijk zijn voor ene werkgever aan te sluiten bij een onverplichte pensioenregeling vanuit een branche.

- Welke gevolgen hebben de AOW leeftijd en de maximering van het pensioensalaris op de arbeidsvoorwaarden per groep.

- Controleer of alle eisen uit de Pensioenwet en de bijbehorende fiscale wetgeving van toepassing zijn op de pensioenregeling. Kleine foutjes in het uitsluiten van groepen kunnen langjarige effecten hebben.

- Ook de Wet verplichte beroepspensioenregeling (Wvb) heeft soms invloed op een pensioenregeling. Laat het controleren.

- De ingewikkelde Wet werk en inkomen naar arbeidsvermogen (WIA) beinvloed de pensioenregeling. Bij de meeste pensioenregeling zijn immers het risico van arbeidsongeschiktheid meeverzekerd. De regelingen moeten goed op elkaar aansluiten.

- De Wet gelijke behandeling klinkt als een regeling waar elke werkgever zich aan houdt. Maar wij zien nog steeds verschillen dus pensioenregeling aanmelding van tijdelijk en vast personeel. Maar ook onterecht afstandsverklaringen zijn nog steeds volop aanwezig bij werkgevers.

Pensioenadviseur

- Een pensioenadviseur zal controleren wie er beslissingsbevoegd zijn om de collectief pensioen premie regeling aan te gaan. Ook de ondernemingsraad kan beslissende invloed uitoefenen dus ga vooraf goed na welke eisen er door pensioenverzekeraars en adviseurs worden gesteld bij de gesprekken.

- De pensioenadviseur werkgever of de pensioenadviseur van de OR horen verschillende adviseurs te zijn. Beiden hebben immers (soms) tegengestelde belangen.

- Betrek als werkgever ook direct de accountant bij de gesprekken.

- Het kan aantrekkelijk zijn een tijdelijk regeling op te stellen in afwachting van de definitieve opzet. Zorg dat alle stakeholders de verschillen kent.

- Beoordeel samen met de adviseur of er een Tender moet/kan worden uitgeschreven;

- Laat maatmensen berekeningen maken. Dit levert een extra element op in de totale vergelijking van de pensioenuitvoerders, waardoor u de voorstellen van de diverse aanbieders nog beter op waarde kunt schatten.

- Bestaande uitvoeringsovereenkomst, pensioenreglement, startbrieven aanwezig? Kijk dan goed of bij een wijziging elk verschil goed verklaarbaar is.

- Het verzamelen van achtergrond informatie over de verschillende pensioenuitvoerders levert een waardevolle bron om voor correcte beslissingen.

- Elk verzekeraars produkt kent specifieke productkenmerken. Laat die duidelijk zijn voorafgaande aan een regeling

Pensioencommunicatie

- Pensioencommunicatie richting stakeholders is een steeds belangrijk onderdeel in elke collectief pensioen premie regeling.

- Zorg dat de deelnemers de details kennen en zonodig deze accepteren.

- En vergeet niet de OR instemming te vragen. Pensioencursus kunnen effectief bijdrage aan een gewaardeerde pensioenregeling.

- Wie informeert ze met welke informatie en wanneer?

- De belastingdienst;

- De pensioenuitvoerder;

- De deelnemers;

- De accountant;

- De aandeelhouders.

- Pensioenbeheer

- OR

- Er zijn actieven en inactieven deelnemers. Maak afspraken hoe de behandeling is. Het begeleiden in- en uit diensttredingen. Als werkgever wil je niet nog eens geconfronteerd worden met pensioenzaken van starters net zo min als met uitdiensttreders. Correcte afhandeling is echter wel cruciaal vanwege de stevige risico’s als er niet voldaan wordt aan de eisen van bijvoorbeeld tijdige aanmelding.

Logistiek collectief pensioen premie regeling

- Administratieve begeleiding en controle waardeoverdrachten. Sommige medewerkers willen van de hoed en de rand weten wat de voordelen en nadelen zijn. Hun goed recht maar binnen een bedrijf ontbreekt vaak de praktische kennis om dat efficiënt af te wikkelen. En de pensioenuitvoerders geven slechts gekleurde informatie.

- Aanpassen pensioenregeling aan salariswijzigingen. Het lijkt zo eenvoudig. Maar onze ervaring is dat op elke 10 werknemers er wel één casus zit die technische aandacht nodig heeft.

- Persoonlijke wijzigingen op individueel niveau. Adreswijziging, een andere partner, kinderen, waardeoverdrachten, arbeidsongeschiktheid, etc. De mutatie doorgeven is vaak maar de fractie van de tijdsinvestering. Een persoonlijke begeleiding en uitleg wordt ook vaak terecht als noodzakelijk ervaren.

- Juridische gevolgen wetswijzigingen. De afgelopen 10 jaar zijn er bijna maandelijks wijzigingen geweest die soms verstrekkende gevolgen hadden. De komende wijziging van de pensioenrichtleeftijd naar 68 jaar is weer zo’n volgende stap.

- Financiële kostenbeheersing collectief pensioen premie regeling contract. Eenmaal een pensioenuitvoerder gekozen, zorgt voor een constante noodzaak de kosten te beperken. Briefjes van verzekeraars met “hieronder graag tekenen” inclusief een administratieve factuur verpakt in een rekening courant pensioenoverzicht, komen te vaak voor.

- Verzekeringsgevolgen productwijzigingen. Komen de nieuwe product eigenschappen van een collectieve pensioenregeling nog wel overeen met de toezegging? Zonder controle ligt de verantwoordelijkheid goed bedrijfspensioen beheer bij u als werkgever.

- Coördinatie pensioengevolgen pensionering, arbeidsongeschiktheid en overlijden van een werknemer. Op dat onverwachte moment is directe technische actie nodig maar vooral ook een zorgvuldige begeleiding verstandig.

- Informatie vertrekking aan, en voorbereiding van, vergaderingen Ondernemingsraad OR. Voor een goed voorbereide werkgever hoeft een pensioenregeling geen probleem te zijn. Wij zorgen voor de onderbouwing en begeleiding door grondig bedrijfspensioen beheer.

- Vastleggen pensioenteksten in personeelsgidsen en arbeidsvoorwaarden. Het is vaak een verrassing als de beoogde pensioenregeling, de toezegging in de arbeidsovereenkomst , het personeelshandboek en de Pensioen 1-2-3 informatie voor de werknemer, op één lijn liggen.

- Administratieve logistiek rondom polissen, pensioenovereenkomsten en uitvoeringsovereenkomsten. Wij helpen met een heldere logistiek, archivering en verslaglegging.

- Controle premiestelling, afrekeningen en afwikkeling eigen bijdrage werknemers. Wilt u beter inzicht in de kosten en de afdracht? Kom eens met ons praten.

- Verwerken en controle aanvullende dekkingen zoals WGA-hiaat/excedent en ANW Hiaat en premievrijstelling bij arbeidsongeschiktheid. Pensioen is vaak een onderdeel van een breed pakket aan arbeidsvoorwaarden. Het is van belang dat deze zaken bij elkaar aansluiten en administratief goed te verwerken zijn.

- Informatie verstrekking aan salarisadministrateur. Het berekenen van bijvoorbeeld een 30% ruler of de juiste eigen bijdrage blijkt ook voor ervaren salarisadministrateurs best een uitdaging.

Werknemers zeggen “nee”

Natuurlijk zal elke werknemer graag een hoger salaris willen. Maar ook de secundaire arbeidsvoorwaarden zoals de collectief pensioen premie regeling zijn van belang. De tegenargumenten hebben we op een rij gezet.

- Ze hebben liever een hoger salaris. Maar voor de werkgever is dat meestal ongunstig. Mede door de overige werkgeverslasten is dat vaak veel duurder. Werknemers geen pensioenregeling aanbieden kan dus voor werkgevers financieel nadelig uitpakken.

- Niemand snapt pensioen. Dat hoeft voor de werkgever en werknemer geen probleem te zijn; daarom huurt de werkgever een pensioenadviseur. Advies voor de werkgever en als een bedrijf dat wil, individuele begeleiding van de werknemers.

- Ik heb alleen jonge mensen in dienst en die hebben geen behoefte aan pensioen. De praktijk laat wat anders zien. Juist voor jongeren is pensioen een oplossing die ze anders niet zelf zouden regelen. Jonge mensen hebben prille relaties, jonge kinderen, veel financiële zorgen en weinig financiële kennis. Werknemers wel pensioenregeling geven, is de verantwoordelijkheid gedeeltelijk overnemen. Dat is paternalistisch maar daarom niet minder noodzakelijk.

- Mijn werknemers blijven maar even en dan vertrekken ze weer. Iemand die 42 werkgevers met 42 pensioenregelingen heeft, zal uiteindelijk net zoveel pensioen gaan opbouwen als iemand die “netjes” 42 jaar bij dezelfde baas blijft.

- Ze kunnen beter zelf beslissen hoe ze hun geld besteden. De praktijk is dat het geld opgaat in het huishouden, vakantie en lifestyle. Dat is geen veroordeling maar wel een feit. Geld opzij zetten voor later is een lastige keuze voor een werknemer.

- Werknemers kunnen het geld zelf slimmer beleggen dan in een collectief pensioen premie regeling verzekering. Wij zijn die werknemer nog nooit tegengekomen. Gebrek aan kennis en schaalgrootte zijn maar een paar redenen die van dat argument een fabeltje maken.

- Tegen die tijd is mijn pensioen toch verdampt. Bij een beschikbare pensioenregeling is er een eigen persoonlijke pensioenpot. Die verdampt niet zoals bij sommige pensioenfondsen. Niemand anders mag aan dat geld komen.

- Pensioen is duur. Een werknemer zal een eigen bijdrage als heel normaal ervaren. Een werkgever kan op die wijze de kosten van de pensioenregeling sterk beperken. Bereken het gerust zelf even.

En nog een paar “zachte” argumenten:

- Het imago van een bedrijf. Voor werknemers zal het werken bij een bedrijf met/zonder pensioenregeling een verschil maken. Zeker bij “gelijke geschiktheid” zal een werknemer liever voor een bedrijf kiezen met een pensioenregeling. Geen collectief pensioen premie regeling regeling aanbieden kan een extra drempel zijn voor het aantrekken van gekwalificeerd personeel.

- Salarisverhoging i.p.v. pensioen. Zeker bij een wisselend personeelsbestand weet na een tijdje niemand meer wat precies de overwegingen waren van de werkgever om geen pensioenregeling te hebben. En eerst een salarisverhoging geven en later alsnog met een pensioenregeling starten, maakt het wel heel ongunstig voor u als werkgever.

- Overlijden. Een werkgever wil niet, bij overlijden van een werknemer, een telefoontje krijgen van de privé partner met de vraag of er eigenlijk voor een nabestaandenpensioenregeling was.

- Arbeidsongeschiktheid. Bij arbeidsongeschiktheid van een werknemer stopt, als er geen pensioenregeling is, de mogelijkheid om nog pensioen op te bouwen voor de werknemer.

Waarom wij?

Uw werknemers zijn uw bedrijfskapitaal. Daar moet zorgvuldig mee omgegaan worden. Zeker als het om arbeidsvoorwaarden. We zorgen dat u daar tevreden over blijft. Razendsnel als het snel kan en grondig als dat nuttig is bij een pensioenregeling. We blijven op afstand, als u dat wilt. We zijn dichtbij, als daar prijs op wordt gesteld; ook als u ’s avonds of in het weekend even rustig wilt overleggen. Lees het persoonlijke verhaal van Gerrit-Jan Doorneweerd.

✅ Handige online premieopgave

✅ Tijdsbesparing met unieke online formulieren

✅ Efficiënt en op dagverwerking

✅ Betaalbaar en passend voor de werknemers

✅ Professionele arbeidsvoorwaardenvoorziening.

Artikelen over Collectief pensioen premie regelingen

Pensioenadvies collectief

Pensioenbeheer collectief

15 klussen voor goed werknemerspensioen beheer

Offerte pensioen collectief aanvragen

68 jaar de emotie en de feiten

Overige formulieren

Overzicht alle bedrijven verzekeringenInformatieve video’s van pensioenverzekeraars

Nationale-Nederlanden Pensioen premie 2025 eenvoudig en snel

Nationale-Nederlanden Pensioen premie voor de werknemers is een collectieve beschikbare-premieregeling op basis van beleggen met ook een garantiecomponent. Met Nationale-Nederlanden Pensioen premie kan de werkgever zelfs de helft van de premie besteden aan een gegarandeerde pensioenuitkering. Het resterende deel van de premie wordt belegd.

Beheer Nationale-Nederlanden Pensioen premie regelingen

Beheer van een Nationale-Nederlanden Pensioen premie pensioenregeling is, zelfs voor professionals, een complex en veelal intensieve traject. De werkgever heeft immers een wettelijke pensioen zorgplicht om aan de vele eisen te voldoen. Pensioenbeheer vormt daar een cruciaal onderdeel van. Nationale-Nederlanden zal zich immers alleen bezig houden met de administratieve afhandeling maar geen inhoudelijke en praktisch begeleiding geven aan werkgevers. Hier leest u meer over pensioen beheer. Pensioenbeheer varieert in kosten voor bedrijven tot 50 werknemer tussen de € 10,- en € 25,- per werknemer per maand. Deze kosten zijn afhankelijk of er een standaard of uitgebreide dienstverlening wordt verstrekt.

Pensioenadvies 2025

WTP pensioen offerte aanvraagAlle formulieren en grafieken op deze complete WTP Pensioenpagina of hier.

Kosten advies Nationale-Nederlanden Pensioen premie

Wij ontvangen geen pensioenprovisie van de verzekeraars. Al onze werkzaamheden worden vooraf vastgelegd en achteraf gefactureerd met vaste tarieven. Geen onverwachte rekeningen. Wij zijn onafhankelijk van pensioenverzekeraars dus werken 100% voor degene die onze rekening voldoen. Onze scherpe online prijs staat in de rekenmodule.

Voordelen Nationale-Nederlanden Pensioen premie werkgever

- Zeer lage administratie- en overheadkosten;

- Snelle uitwerking, begeleiding en communicatie;

- Alle documenten digitaal en rechtstreeks;

- Klachtenvrije pensioenbeheer;

- Een Nationale-Nederlanden Pensioen premie regeling voor een soepele arbeidsvoorwaarden.

- Korte contractperiode

Aanvullende verzekeringen

- Vrijwllig Partner- en wezenpensioen

- Vrijwllig Anw-Hiatenpensioen

- Vrijwllig Premievrijstelling bij arbeidsongeschiktheid

- Vrijwllig WIA Arbeidsongeschiktheidspensioen

Bijzondere zaken voor de werknemer

- Combinatie van beleggen en garantie, waarbij uw werknemer kan kiezen voor aanvullende garantie

- Uw werknemer kan vanaf de leeftijd van 50 jaar delen van het opgebouwde belegde vermogen aanwenden voor het aankopen van een pensioenuitkering (pensioenclick)

- De wijze van beleggen wordt gebaseerd op het persoonlijke risicoprofiel van uw werknemers

- Altijd online inzicht in de hoogte van de opgebouwde pensioenuitkering, de beleggingen, de gevolgen van eventuele keuzes en het op de pensioendatum mogelijk te verwacht

De overige bijzondere details

[Read more…] about Nationale-Nederlanden Pensioen premie 2025 eenvoudig en snelScildon Pensioen direct online rekenen 2025

Scildon Pensioen van Scildon voor de werknemers is een collectieve beschikbare-premieregeling op basis van beleggen via een open fondsen architectuur. Er is een groot aanbod van zorgvuldig geselecteerde beleggingsfondsen.

Rekenmodule Scildon Pensioen

De werkgever bepaalt de basisregeling maar met Scildon Pensioen kunnen werknemers hun pensioenopbouw voor een deel persoonlijk invullen. Voor welke verdeling wordt gekozen, bepaalt de individuele werknemer zelf. Hieronder een rekenvoorbeeld van de basis pensioenregeling.

- Aanbod externe beleggingsfondsen van gerenommeerde vermogensbeheerders.

- Keuze uit een passief en actief beheerde beleggingsfondsen.

- Keuze uit verschillende lifecycles.

- Geen kosten bij de aan- en verkoop en het switchen van beleggingsfondsen.

- Vrij beleggen is op verzoek mogelijk.

De details van het Scildon Pensioen

[Read more…] about Scildon Pensioen direct online rekenen 2025Arbeidsongeschiktheidsverzekering 2025. Wel efficient en doordacht.

Een arbeidsongeschiktheidsverzekering uitwerken doen wij graag. Het afsluiten vereist een grote nauwkeurigheid. De juiste verzekerde bedragen, een goede verzekeringsvorm, indexeringen, drempels, eindleeftijd, criteria, een passende verzekeringsmaatschappij, de juiste medische voorwaarden, keuringseisen, uitsluitingen, flexibiliteit, etc. Wij geven daarbij een persoonlijk en deskundige professionele begeleiding.

[Read more…] about Arbeidsongeschiktheidsverzekering 2025. Wel efficient en doordacht.

Aansprakelijkheidsverzekering Vervoerder online premie 2025

De aansprakelijkheidsverzekering vervoerder is bedoeld voor professionele wegvervoerders. Dus als u als ondernemer goederen van anderen vervoert, voor rekening van anderen. Met deze verzekering wordt de schade betaald aan deze goederen of diefstal, u als aansprakelijk bent.

Download

Voorwaarden Aansprakelijkheid Wegvervoerders

Wat is er verzekerd op een aansprakelijkheidsverzekering vervoerder?

Schade aan of verlies van spullen van anderen waarvoor u als vervoerder aansprakelijk voor bent. Vaak bent u als vervoerder aansprakelijk op basis van de AVC (bij binnenlands vervoer) of CMR (grensoverschrijdend vervoer). Daarin is vastgelegd wanneer u aansprakelijk bent voor schade. De aansprakelijkheidsverzekering vervoerder zorgt dan voor het beperken van het risico.

Wat is er niet verzekerd?

Niet alles is altijd verzekerd op een aansprakelijkheidsverzekering vervoerder.

- Uitbesteed vervoer

- Contaminatie (Schade door contaminatie ontstaat bij vermenging of besmetting van de lading met een andere stof)

- Levende have (vee)

Waar geldt de aansprakelijkheidsverzekering vervoerder?

Standaard heeft u een dekking in Europa, inclusief Turkije maar exclusief de GOS-landen. Maar het is mogelijk om daar andere afspraken over te maken. Bijvoorbeeld als u alleen maar goederen vervoert binnen Nederland. Een aansprakelijkheidsverzekering vervoerder kan een standaard verzekering zijn maar ook met maatwerk precies passend bij het risico worden aangepast.

Welke voorwaarden gebruikt ?

Verzekeraars gaan er bij beroepsvervoer vanuit dat er gewerkt wordt met één van onderstaande voorwaarden voor beroepsvervoer bij het aanvragen van een aansprakelijkheidsverzekering vervoerder.

- AVC. Voorwaarden die beroepsgoederenvervoer betreffen binnen Nederland

- AVK (Algemene voorwaarden Koeriersdiensten

- CMR (Grensoverschrijdend beroepsvervoer over de weg.)

- CMR- voorwaarden binnen Nederlanden

- Nederlandse Expeditievoorwaarden (FENEX)

- Physical Distribution voorwaarden

- Verhuisvoorwaarden

- Opslagvoorwaarden

- Algemene Vervoerscondities Motorvoertuigen (AVCM)

- Algemene Bergings- en Vervoerscondities gestrande Voertuigen (ABVV)

- Logistieke Service Voorwaarden (LSV)

Verzekerde vervoerscondities & voorwaarden

CMR

tot maximaal € 15 per kg. beschadigd of ontbrekend brutogewicht per gebeurtenis.

AVC

tot maximaal € 3,40 per kg. beschadigd of ontbrekend brutogewicht per gebeurtenis.

Dekking aansprakelijkheidsverzekering vervoerder

Op een vervoerder rust minimaal de (contractuele) verplichting om de te vervoeren goederen ‘gaaf, volledig en tijdig’ op de plaats van bestemming af te leveren. Lukt dat niet, dan kan de vervoerder voor schade aan/ verlies van de vervoerde zaken, door de belanghebbende (dit is meestal de opdrachtgever) aansprakelijk worden gesteld. De gevolgen daarvan zijn gedekt onder deze aansprakelijkheidsverzekering vervoerder.

Meeverzekerd zijn meestal, de in het kader van een gedekte gebeurtenis, ook onderstaande gemaakte kosten:

- opruimingskosten (opruiming van de – restanten van de – lading), maximaal tot € 5.000,-;

- bereddingskosten, tot € 2.500,-;

- kosten verbonden aan een in overleg met de maatschappij gevoerde gerechtelijke- of arbitrageprocedure.

Hulpmaterialen en eigendommen

Tevens bestaat dekking voor schade ontstaan aan in het vervoermiddel aanwezige ‘hulp-materialen’ (maximaal € 1.250,-) en eigendommen van het verzekerde bedrijf en/of diens personeel (maximaal € 500,-).

Eigen risico

- € 250 per gebeurtenis voor binnenlands vervoer

- € 500 per gebeurtenis voor grensoverschrijdend vervoer

Gedekte schadeoorzaken

De gedekte schadeoorzaken bij een aansprakelijkheidsverzekering vervoerder zijn een het vervoermiddel treffende brand, blikseminslag, explosie of ander van buiten komend onheil, op voorwaarde dat hierbij het vervoermiddel zelf ook is beschadigd. Ook diefstal is gedekt, mits na braak aan het (afgesloten) vervoermiddel.

Uitsluitingen aansprakelijkheidsverzekering vervoerder

De belangrijkste uitsluitingen betreffen (aansprakelijkheid voor) schade:

- veroorzaakt met opzet, goedvinden of door grove schuld van de betrokken vervoerder zelf;

- verband houdende met molestsituaties of atoomkernreacties;

- verband houdende met onvolkomenheden inzake douanedocumenten en soortgelijke stukken;

- bestaande uit of verband houdende met inbeslagneming of verbeurdverklaring van de vervoerde zaken en/of het vervoermiddel.

Naverrekening

De premie die een bedrijf moet betalen is afhankelijk van de omvang van het bedrijf, het aantal wagens en welke werkzaamheden. Aan het eind komt er een naverrekening van het verzekeringsjaar en zal de verzekeraar vragen dus steeds om een nieuwe opgave vragen. Het bedrijf moet die opgave jaarlijks (maar soms elke drie jaar) verstrekken, zodat de verzekeraar de premie van de verzekering via een naverrekeningsnota in rekening kan brengen.

Wetgeving vervoerdersaansprakelijkheidsverzekering.

De vervoerdersaansprakelijkheidsverzekering dekt de contractuele aansprakelijkheid van de vervoerder voor schade aan en verlies van de hem ter vervoer aangeboden zaken. Dit overeenkomstig de regeling waaronder partijen de vervoersovereenkomst zijn aangegaan. Die informatie is dus cruciaal voor de verzekeringsmaatschappij zodat een goede risico-inschatting kan worden gemaakt (en een juiste premie met voorwaarden afgegeven.

Transport eigen goederen

De transport eigen goederen verzekering verzekert eigen handelsgoederen tegen diefstal, schade en verlies. Niet alleen vervoer met uw eigen bedrijfsauto maar ook transport dat u uitbesteedt aan anderen (bijvoorbeeld DHL of Post.nl). Een transport verzekering zorgt dat er geen schade is als de vervoerder schade veroorzaakt. Een aansprakelijkheidsverzekering vervoerder is dus alleen voor de professionele vervoerder en transportverzekering alleen voor de eigen handelsgoederen.

Premies aansprakelijkheidsverzekering vervoerder

Overzicht alle bedrijven verzekeringenVideo

Arbodienst aansprakelijkheid verzekering premie 2025

Een Arbodienst aansprakelijkheid verzekering houdt rekening met de de belangrijkste aansprakelijkheidsrisico’s die kleven aan uw beroep of bedrijf. U kunt immers tijdens uw werk aansprakelijk worden gesteld voor ongelukken, stommiteiten of simpel weg omdat u een fout maakt tijdens uw werk. Dan zijn er eerst juridische kosten en daarna mogelijk zelfs een schadeclaim die betaald moet worden. Dat zijn soms kleine schadebedragen maar soms kan het ver buiten uw financiële mogelijkheden terecht komen.

Download en informatie

Informatiepagina aansprakelijkheidsverzekering

Verzekeringsvoorwaarden pakket Hiscox

Verweer en claim Arbodienst aansprakelijkheid verzekering

De arbodienst aansprakelijkheid verzekering zorgt dan dat, u zowel met de rechtelijke verweer procedure wordt geholpen, maar ook dat er een schadeuitkering komt die de schadeclaim betaald. U staat er met deze verzekering niet alleen voor; een professionele verzekeraar en een betrokken adviseur en uw eigen deskundigheid maken aansprakelijkheidsclaims goed beheersbaar. Hieronder ziet u de zakelijke verzekeringspremies voor arbodienst.

Beroepsaansprakelijkheid Arbodienst

Tijdsdruk en complexiteit. Het is dagelijkse kost voor een arbodienst. Maar ook een voedingsbodem voor fouten. Meestal geen probleem. Maar soms heeft het forse gevolgen. Een arbodienst aansprakelijkheid verzekering lost dat probleem vaak op. De beroepsaansprakelijkheidsverzekering dekt de risico’s af die specifiek gelden voor u of uw bedrijf. Een arbodienst aansprakelijkheid verzekering voor een uiterst concurrerende premie. Zoals u mag verwachten van een verzekeraar die weet wat beroepsaansprakelijkheid inhoudt.

Verzekerd bedrag Arbodienst aansprakelijkheid verzekering

Wij hebben gekozen voor een verzekerd bedrag voor een arbodienst aansprakelijkheid verzekering van maximaal € 250.000,- per aanspraak eenmalig per jaar. Op verzoek is het mogelijk dit bedrag (tegen een opslag) te verhogen naar € 500.000,- of € 1.000.000,-.

2 Schade claims arbodienst aansprakelijkheid in een jaar

Standaard is één claim per jaar verzekerd bij een arbodienst aansprakelijkheid verzekering. Wilt u 2 claims per jaar verzekeren dan is dat additioneel mogelijk. Beide claims hebben als maximum het gekozen verzekerde bedrag.

Bedrijfsaansprakelijkheid

U of uw bedrijf kan aansprakelijk worden gesteld wanneer u (of een van uw medewerkers) onder werktijd materiële schade of letselschade toebrengt aan derden. Dat kan zaakschade (schade aan spullen van een ander) zijn of letselschade. Onder bedrijfsaansprakelijkheid valt bovendien uw verantwoordelijkheid als werkgever richting uw werknemers. Niet alleen directe schade maar ook eventuele gevolgschade kan fors oplopen, bijvoorbeeld wanneer het slachtoffer als gevolg van het incident arbeidsongeschikt raakt. Een paar voorbeelden.

Verzekerd bedrag bij een arbodienst aansprakelijkheid verzekering. Wij hebben gekozen voor een verzekerd bedrag € 2.500.000 per aanspraak en maximaal € 5.000.000 per verzekeringsjaar. Voor bedrijfsaansprakelijkheid geldt een eigen risico van € 100 per aanspraak voor zaakschade.

Cyber en Data Risks Arbodienst aansprakelijkheid verzekering

Cyber en Data Risks verzekert uw bedrijf tegen de gevolgen van hacking, systeeminbraak, verloren data, gegevensdiefstal en cyber-aanvallen. Het is een verzekering die voortbouwt op onze jarenlange ervaring met de gevolgen van data-inbraak en hackers.

Het sublimiet bedraagt € 100.000 per aanspraak als onderdeel van het totaal verzekerde bedrag beroepsaansprakelijkheid. Het eigen risico bedraagt € 1.000 per schade/aanspraak (incl. kosten)

Wat betekent EBITDA?

Activiteiten van afgelopen jaar meeverzekeren

Uw bedrijf kan ook nu nog aansprakelijk gesteld worden voor activiteiten uit het verleden. U bent dan gedekt volgens alle geselecteerde dekkingen. Heeft het bedrijf al een verzekering gehad die aansluit op de nieuw af te sluiten verzekering (inloop met voorgaande verzekering) dan is dit gratis meeverzekerd. Wilt u activiteiten uit het verleden meeverzekeren, geeft u dat dan aan bij opmerkingen.

Zie ook onze verzekeringsvoorwaarden

Voordelen Arbodienst verzekering

- Snelle afhandeling (geen offertetraject, direct afgifte voorlopige polis) van een arbodienst aansprakelijkheid verzekering.

- Scherpe premie.

- Geen eigen risico (beroepsaansprakelijkheid).

- Hoogwaardige dekking afgestemd op de beroepsgroep /sector dus ook arbodienst aansprakelijkheid.

- Dekkings- en rechtsgebied wereld exclusief Verenigde Staten van Amerika/Canada.

- Vrijheid hantering leveringsvoorwaarden ten opzichte van opdrachtgevers.

Audio beroepsaansprakelijkheid

Audio bedrijfsaansprakelijkheid

Premies en formulieren

Overzicht alle bedrijven verzekeringenVideo Beroepsaansprakelijkheidsverzekering Hiscox

Information technology liability insurance premium 2025

IT information technology liability insurance insures risks associated with: Advice / consultancy, development, sales, implementation, licensing, security, testing, audit / research, management & managed services (asp / isp), maintenance, cloud (SaaS, PaaS, IaaS) domain name registration, co-location, back-up, project and interim management, secondment, recruitment & selection, education & training of technology products and / or services (hardware and software and associated infrastructure). Professional indemnity insurance

|

|

IT automation liability insurance exclusions

To be able to use this online offer for the IT automation liability insurance, you must be able to declare the following. That no activities (technology products and / or services) are delivered and / or performed on behalf of

- The automotive sector focused on the security or control of the production process and / or the production of the motor vehicles themselves

- Systems / machines that control a production or logistics process (process control software / industrial automation / embedded software)

- Medical and / or laboratory purposes that in case of failure directly results in personal injury

- Systems that regulate the security or control of motor vehicles, aircraft and / or trains

- Games, ringtones, music downloads and / or sound logos

- That no sales are generated directly or indirectly in the United States of America and / or Canada.

- There are no establishments outside the European Economic Area (EU + Iceland + Norway + Liechtenstein) that need to be insured.

- Not to be held liable as IT automation for errors committed in the performance of the activities to be insured in the past 3 years and not to be aware of any (current) claim or circumstance that leads or can lead to a claim of a third party against the policyholder / insured parties for compensation for damage.

Cyber information technology liability insurance

The Hiscox CyberClear Cyber Insurance (premium and conditions) covers the consequences of: System intrusion, Theft or loss of confidential information, Cyber liability, Hacking or Cyber extortion. Responding quickly and effectively to data loss, hackers or cyber attacks limits the damage. Hiscox cyber insurance includes assistance from experienced security professionals, with global reach and extensive legal expertise.

Audio IT information technology liability insurance (in Dutch)

Audio general liability insurance (in Dutch)

Online premium calculations

Complete list - Dutch Business InsurancesVideo IT information technology liability insurance Hiscox

Management Consultancy Liability Insurance 2025. Online Package Premium.

A Management Consultancy liability insurance takes into account the main liability risks associated with your profession or company. The management consultancy liability insurance ensures that you are legally assisted with the legal defense procedure, but also that a compensation is paid that pays the claim. Professional indemnity insurance

|

|

General information Management Consultancy liability insurance

Working with time pressure and complexity is a daily routine for a Management Consultancy. Though, it is also a breeding ground for mistakes. Usually this is not a problem but sometimes it has serious consequences. A Management Consultancy liability insurance can often solve that problem. The professional liability insurance covers the risks that apply specifically to you or your company. A Management Consultancy liability insurance with an extremely competitive premium, which you can expect from an insurer who knows what professional liability means.

Audio Management Consultancy liability insurance (in Dutch)

Amount insured Management Consultancy liability insurance

We have opted for an insured amount for a Management Consultancy liability insurance of a maximum of € 250,000 per claim once per year. On request it is possible to increase this amount (against a surcharge) to € 500,000 or € 1,000,000.

2 claims in one year

As standard, one claim per year is insured with a Management Consultancy liability insurance. If you want to insure 2 claims per year, this is additionally possible. Both claims have the selected insured amount as a maximum.

Knowledge areas and activities

- Analysis & statistics (no actuarial services and not for financial institutions) Compliance & risk management (not for financial institutions, including KYC / CDD / AML) (legal advice in the context of the compliance & risk management advisory practice is co-insured)

- Data protection, file creation & archiving (no ICT screening)

- Facility & procurement support (procurement) (tender with the exception of grant advice / guidance)

- Finance & control Mergers & acquisitions (commercial due diligence)

- HR, recruitment & selection (headhunting) Import, export & trade Privacy (including privacy officer with the exception of financial institutions) (legal advice in the context of the privacy advice practice is also insured)

- KAM coordination (quality, working conditions, environment) (no safety science)

- Logistics & transport

- Organizational design & development

- Outsourcing & franchise

- Relocation

- Reputation & CSR Strategy and change (turnaround)

- Training & coaching

- Absenteeism & reintegration

- Secondment of professionals (only in one or more of the above knowledge areas)

- Interim management and / or project management (with the exception of technical (only in one or more of the above knowledge areas)

- This does not include ICT and / or marketing consultancy / interim and project management (see our product ICT / marketing).

This does not include project / interim management for companies in technology, b & u construction and infrastructure, (petro) chemicals, pharmaceuticals, biotech, food production and for financial institutions; which relates to the core activity of the company / institution concerned. Although project management could include all aspects of the above knowledge areas, this is not the knowledge area of the project to be realized.

Corporate Liability Management Consultancy Liability

You or your company may be held liable if you (or one of your employees) cause material damage or personal injury to third parties during working hours. This can be property damage (damage to someone else’s belongings) or personal injury. Business liability also includes your responsibility as an employer towards your employees. Not only direct damage, but also possible consequential damage can be considerable, for example if the victim becomes incapacitated for work as a result of the incident. A few examples.

Amount insured with a Management Consultancy liability insurance. We have opted for an insured amount of € 2,500,000 per claim and a maximum of € 5,000,000 per insurance year. A deductible of € 100 per claim for property damage applies to corporate liability.

Audio corporate liability (in Dutch)

Cyber and Data Risks

Cyber and Data Risks (premium and conditions) insures your business against the consequences of hacking, system intrusion, lost data, data theft and cyber attacks. It is an insurance policy that builds on our many years of experience with the consequences of data breaches and hackers.

The sub-limit is € 100,000 per claim as part of the total amount insured for professional liability. The deductible is € 1,000 per damage / claim (including costs). This insurance is not a part of the Management Consultancy liability insurance.

Co-insure activities from last year

Your company can still be held liable for activities in the past. You are then covered according to all selected coverages. If the company has already had insurance that is consistent with the new insurance to be taken out (walk-in with previous insurance), this is also insured free of charge. If you want to insure activities from the past, please indicate this in comments.

About Hiscox

Hiscox is an international niche insurer listed on the London Stock Exchange (LSE: HSX). Hiscox has offices in Belgium, Bermuda, Germany, France, Guernsey, Ireland, the Netherlands, Spain, Portugal, the United Kingdom and the United States.

The group has three underwriting units: Hiscox London Market, Hiscox Re & ILS and Hiscox Retail.

Hiscox London Market and Hiscox Re & ILS undertake large or complex projects that we sometimes share with other insurers or that require Lloyd’s international licenses.

Hiscox Retail offers a wide range of niche insurance policies for professionals, corporate clients and very wealthy individuals. This includes operations in the US, UK, Europe, Hiscox Special Risks and DirectAsia.

The Management Consultancy liability insurance is the leading insurance where Hiscox is often used as a reinsurer for the regular insurers.

Also consider

- Fast handling (no quotation process, immediate issue of a provisional policy) of a Management Consultancy liability insurance.

- Competitive premium.

- No deductible (professional liability).

- High-quality cover tailored to the profession / sector, including your liability.

- World coverage and jurisdiction excluding United States of America / Canada.

- Freedom in handling terms of delivery with regard to clients.